Hiểu rõ về vốn lưu động ròng không chỉ giúp doanh nghiệp đánh giá khả năng thanh toán ngắn hạn mà còn cung cấp cái nhìn sâu sắc về cơ cấu tài chính và mức độ an toàn của nguồn vốn. Bài viết này sẽ giải thích chi tiết vốn lưu động ròng là gì, phân tích tầm quan trọng của nó và phân biệt rõ ràng giữa vốn lưu động và vốn lưu động ròng, từ đó giúp các doanh nghiệp có cái nhìn tổng quan và áp dụng hiệu quả trong quản lý tài chính.

Vốn lưu động ròng là gì?

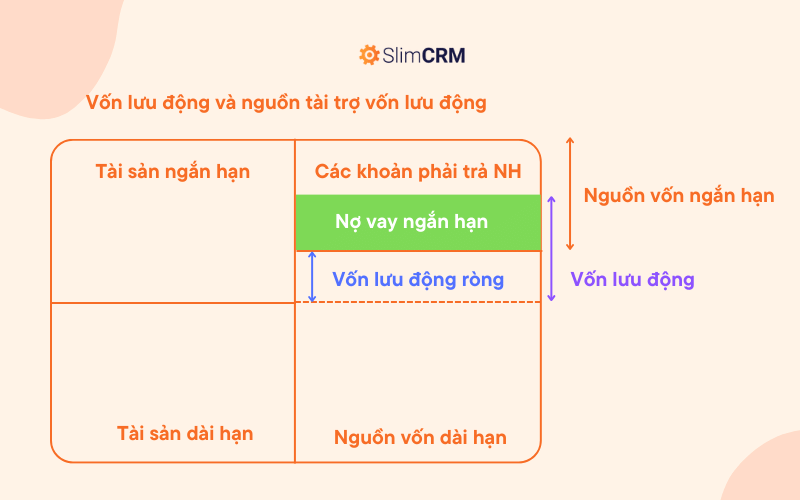

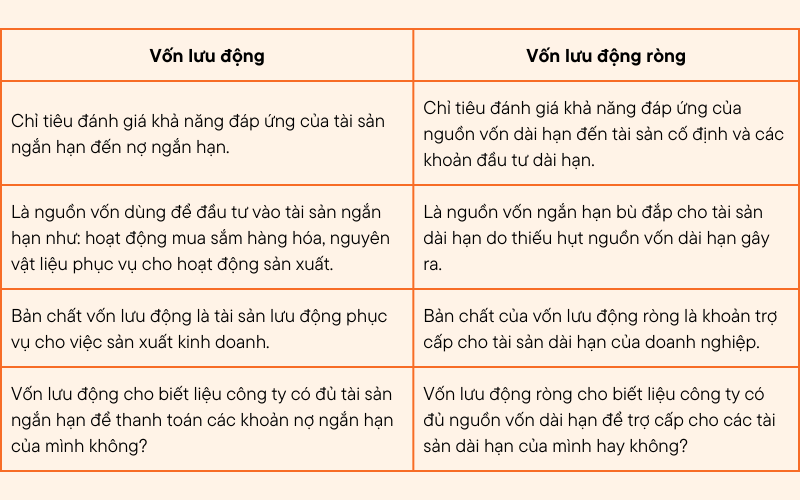

Xét trên bảng cân đối kế toán, Vốn lưu động ròng (Net Working Capital) đơn giản là chênh lệch giữa tài sản ngắn hạn và nợ ngắn hạn của một công ty. Đây là thước đo thanh khoản và khả năng đáp ứng các nghĩa vụ ngắn hạn của doanh nghiệp, đồng thời cho thấy tiềm lực tài chính để duy trì hoạt động kinh doanh. Lý tưởng là doanh nghiệp có tài sản lưu động lớn hơn nợ ngắn hạn, qua đó duy trì Vốn lưu động ròng dương.

Công thức tính vốn lưu động ròng

Vốn lưu động ròng (NWC) có thể được tính toán theo một vài phương pháp khác nhau, tùy thuộc vào mục tiêu phân tích tài chính. Mỗi phương pháp sẽ bổ sung hoặc loại trừ một số khoản mục nhất định.

Tuy nhiên, cơ bản nhất: vốn lưu động ròng = nguồn vốn dài hạn - tài sản dài hạn = tài sản ngắn hạn - nợ ngắn hạn

Trong đó: nợ ngắn hạn (hay nguồn vốn ngắn hạn) bao gồm những khoản nợ chiếm dụng (những khoản phải trả thường xuyên, không tính đến lãi vay) như thuế thu nhập doanh nghiệp, phải trả người bán, lương,... và nợ vay (tức phải trả thêm lãi). Trong khi đó, nguồn vốn dài hạn bao gồm nợ vay dài hạn và vốn chủ sở hữu.

Nói cách khác, vốn lưu động ròng là phần còn lại sau khi nguồn vốn dài hạn thực hiện tài trợ xong tài sản dài hạn.

Một số công thức khác:

- Vốn lưu động ròng = (Tài sản ngắn hạn - Tiền mặt) - (Nợ ngắn hạn - Vay ngắn hạn)

- Vốn lưu động ròng = Phải thu khách hàng + Hàng tồn kho - Phải trả nhà cung cấp.

Hiểu rõ về vốn lưu động và vốn lưu động ròng

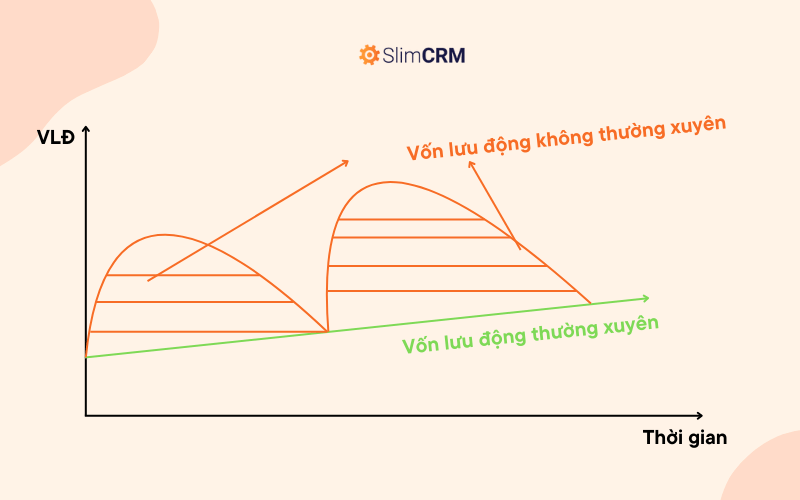

Xuất phát từ đặc điểm luân chuyển vốn lưu động, tức là vốn lưu động có xu hướng biến thiên tăng hoặc giảm theo thời gian, chúng ta xác định rằng trong cơ cấu nhu cầu vốn lưu động của doanh nghiệp sẽ bao gồm hai thành phần: nhu cầu vốn lưu động thường xuyên và nhu cầu vốn lưu động không thường xuyên.

Theo nguyên tắc tài trợ, doanh nghiệp cần kết hợp hai nguồn tài trợ là nợ vay ngắn hạn (không ổn định) và một phần nguồn vốn dài hạn (còn gọi là nguồn vốn ổn định) để tài trợ cho toàn bộ nhu cầu vốn lưu động.

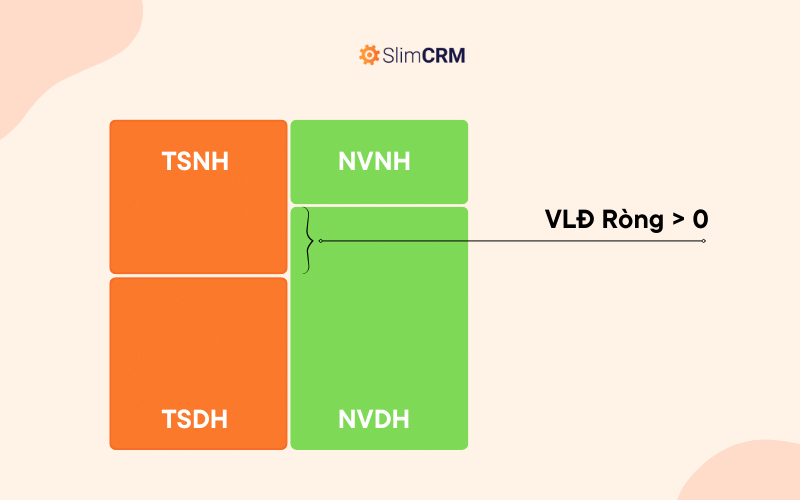

Cụ thể, nguồn vốn dài hạn sau khi tài trợ cho tài sản dài hạn có thể còn lại hoặc không. Tuy nhiên, theo nguyên tắc, doanh nghiệp cần có nguồn vốn dài hạn tài trợ cho một phần tài sản ngắn hạn, đảm bảo rằng luôn có một khoản chênh lệch dương giữa nguồn vốn dài hạn và tài sản dài hạn. Khoản chênh lệch này gọi là vốn lưu động ròng. Vốn lưu động ròng có thể dương, âm hoặc bằng không, nhưng để đảm bảo sự an toàn tài chính, vốn lưu động ròng nên lớn hơn không.

Về nợ vay ngắn hạn, đây là nguồn vốn bổ sung để tài trợ cho nhu cầu vốn lưu động, xác định bằng cách lấy nhu cầu vốn lưu động trừ đi vốn lưu động ròng. Trong thực tế, mặc dù vốn lưu động ròng có thể dương, mức độ dương này nhiều hay ít sẽ phụ thuộc vào nguồn vốn dài hạn và tài sản dài hạn. Khi nhu cầu vốn lưu động tăng hoặc giảm, nợ vay ngắn hạn sẽ tăng hoặc giảm tương ứng, theo hướng ngược chiều với vốn lưu động ròng.

Chúng ta có phương trình nợ vay ngắn hạn = nhu cầu vốn lưu động - vốn lưu động ròng.

Điều này giúp giải thích tình huống thực tế, chẳng hạn như giai đoạn 2005-2006 tại Việt Nam, khi nhiều công ty phát hành cổ phiếu dễ dàng để tăng vốn. Nguồn vốn dài hạn tăng lên nhưng không tương ứng với các khoản đầu tư dài hạn, dẫn đến vốn lưu động ròng dương cao, thậm chí đủ để tài trợ cho toàn bộ nhu cầu vốn lưu động của doanh nghiệp. Kết quả là nhiều công ty không có nợ vay ngắn hạn, tạo ra tình trạng dư thừa vốn.

Nghịch lý này dẫn đến việc các công ty phi tài chính đầu tư vào cổ phiếu của các doanh nghiệp khác, gây ra sự phát triển không bền vững của thị trường. Thị trường nhanh chóng suy giảm và nhiều công ty phải chịu thiệt hại nặng nề do việc phát hành cổ phiếu mà không đầu tư hiệu quả vào tài sản dài hạn.

Vốn lưu động ròng dương, âm và bằng 0 nói lên điều gì?

Để hiểu rõ hơn về vốn lưu động ròng, chúng ta xem xét ba trường hợp cụ thể:

Trường hợp 1: Vốn lưu động ròng dương

Đây là trường hợp mà chúng ta đã thảo luận theo lý thuyết về nguyên tắc tài trợ. Vốn lưu động ròng dương cho thấy nguồn vốn dài hạn không chỉ đủ để tài trợ cho toàn bộ tài sản dài hạn mà còn có thể tài trợ cho một phần tài sản ngắn hạn. Tuy nhiên, nếu vốn lưu động ròng dương quá lớn cũng không tốt, vì nó thể hiện rằng công ty không sử dụng hiệu quả nguồn vốn của mình.

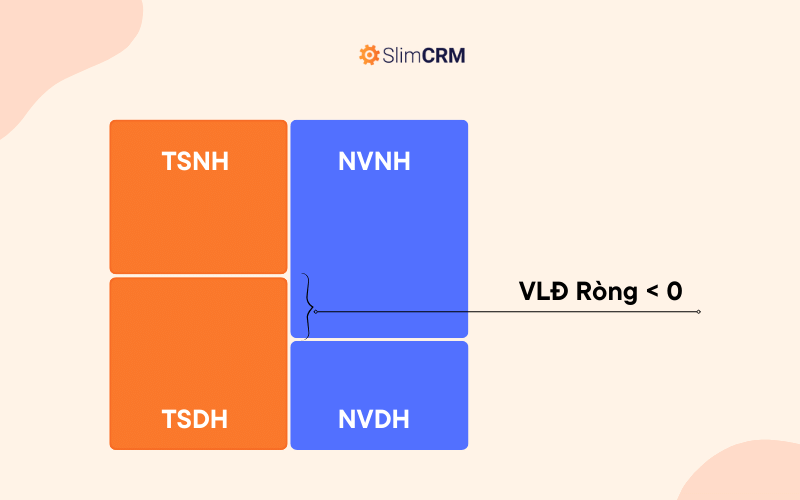

Trường hợp 2: Vốn lưu động ròng âm

Nguồn vốn dài hạn không đủ để tài trợ cho toàn bộ tài sản dài hạn, dẫn đến việc doanh nghiệp phải sử dụng nguồn vốn ngắn hạn để tài trợ cho một phần tài sản dài hạn. Điều này làm cho công ty rơi vào tình trạng mất cân đối cơ cấu tài chính, và có thể bị nghi ngờ về khả năng thanh toán cũng như khả năng tiếp tục hoạt động.

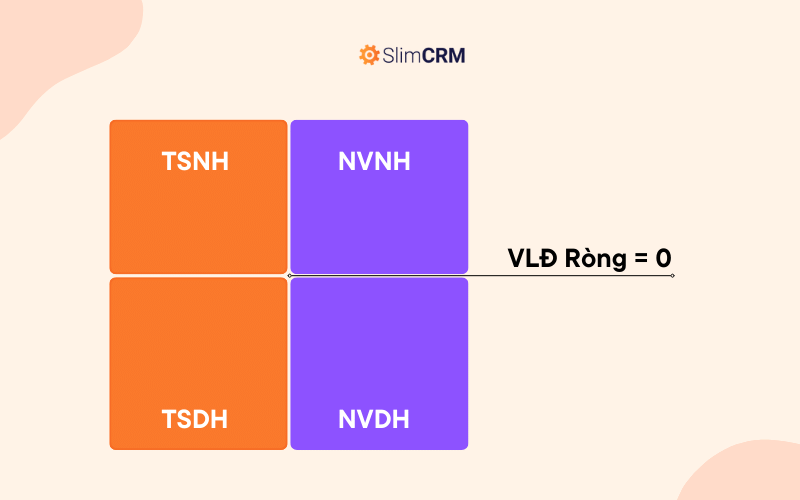

Trường hợp 3: Vốn lưu động ròng bằng không

Doanh nghiệp không rơi vào tình trạng mất cân đối cơ cấu tài chính vì không sử dụng nguồn vốn ngắn hạn để tài trợ cho tài sản dài hạn. Tuy nhiên, mức độ an toàn của cơ cấu tài chính là thấp vì toàn bộ tài sản ngắn hạn chỉ được tài trợ bằng nguồn vốn ngắn hạn, không có nguồn vốn dài hạn để đảm bảo ổn định.

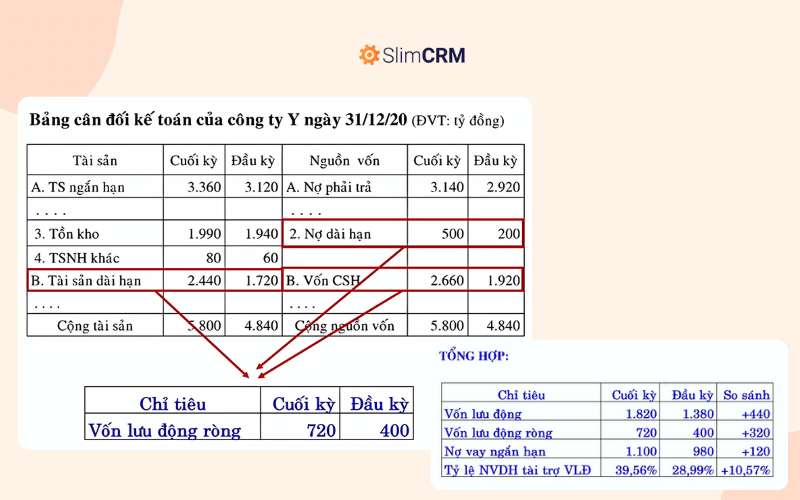

Ví dụ về phân tích vốn lưu động ròng

Để hiểu rõ hơn, chúng ta xem xét ví dụ về công ty giả định với bảng cân đối kế toán tại ngày 31/12/2020. Chúng ta có thể xác định nhu cầu vốn lưu động của công ty từ tài sản ngắn hạn trừ đi các khoản phải trả ngắn hạn. Vốn lưu động ròng được xác định bằng cách tổng hợp nợ dài hạn và vốn chủ sở hữu rồi trừ đi tài sản dài hạn.

Trong ví dụ này, vốn lưu động ròng tại đầu năm và cuối năm 2020 đều dương, cho thấy cơ cấu tài chính của công ty không bị mất cân đối. Cụ thể, khi chúng ta xem xét tỷ lệ nguồn vốn dài hạn tài trợ cho vốn lưu động, tỷ lệ này đã tăng từ 28,99% đầu năm lên 39,56% cuối năm 2020. Điều này cho thấy cơ cấu tài chính của công ty đã trở nên an toàn và ổn định hơn, mặc dù tính linh hoạt và chi phí vốn có thể tăng lên.

Để xác định sự hợp lý của tỷ lệ tăng này, chúng ta cần đối chiếu với chiến lược tài chính và mục tiêu của công ty trong giai đoạn này. Nếu mục tiêu là đạt tỷ lệ nguồn vốn dài hạn tài trợ cho vốn lưu động từ 35% đến 40%, thì sự gia tăng này là hợp lý. Ngược lại, nếu mục tiêu chỉ là 20% đến 25%, thì việc tăng lên 10,57% là không hợp lý và cần điều chỉnh giảm xuống.

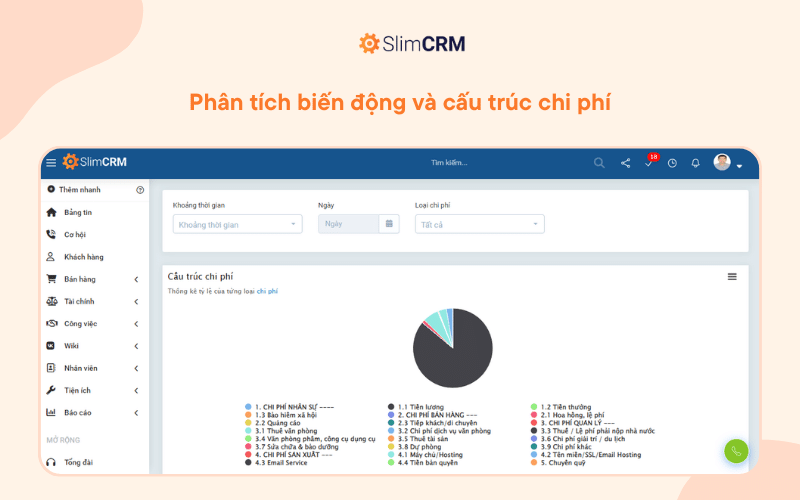

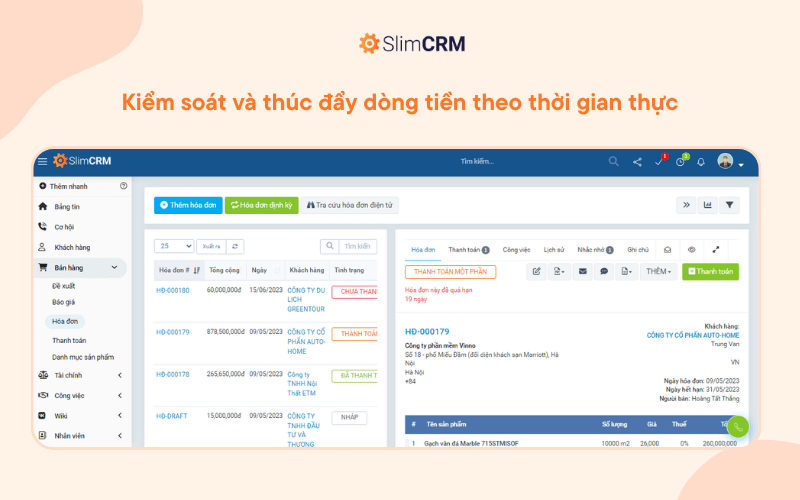

Quản lý tài chính dễ dàng hơn với SlimCRM

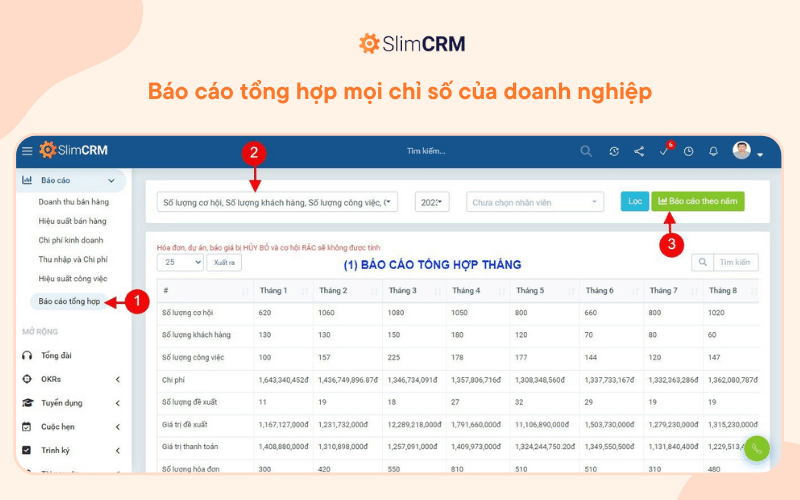

Trong bối cảnh thị trường ngày càng phức tạp, việc quản lý tài chính hiệu quả trở thành yếu tố then chốt giúp doanh nghiệp duy trì sự ổn định và phát triển bền vững. Một trong những khía cạnh quan trọng của quản lý tài chính là hiểu và kiểm soát vốn lưu động và vốn lưu động ròng. SlimCRM ra đời như một giải pháp toàn diện, giúp doanh nghiệp dễ dàng quản lý tài chính, tối ưu hóa nguồn vốn và đảm bảo sự ổn định trong cơ cấu tài chính.

SlimCRM không chỉ giúp bạn theo dõi các khoản tài sản ngắn hạn và nợ ngắn hạn, mà còn cung cấp các công cụ để đánh giá khả năng đáp ứng của nguồn vốn dài hạn đối với tài sản cố định và các khoản đầu tư dài hạn.

Với khả năng phân tích sâu sắc và tính năng báo cáo chi tiết, SlimCRM hỗ trợ doanh nghiệp xác định chính xác nhu cầu vốn lưu động, vốn lưu động ròng và tối ưu hóa việc sử dụng nguồn vốn, từ đó giúp bạn đưa ra các quyết định tài chính thông minh và chiến lược hơn.

Đăng ký dùng thử miễn phí để trải nghiệm sự khác biệt của SlimCRM!

Tóm lại, bằng việc áp dụng các nguyên tắc và phương pháp quản lý vốn lưu động ròng một cách khoa học, doanh nghiệp có thể tối ưu hóa hoạt động kinh doanh, giảm thiểu rủi ro tài chính và đạt được các mục tiêu chiến lược dài hạn. Đừng quên theo dõi SlimCRM để cập nhật những kiến thức hay nhất về tài chính doanh nghiệp bạn nhé!

Tham khảo: Phân tích tài chính doanh nghiệp - tiến sĩ Lê Hoàng Vinh.