Thời gian hoàn vốn (Payback Period - PBP) là một chỉ số quan trọng trong đánh giá hiệu quả đầu tư. Nó cho biết thời gian cần thiết để thu hồi vốn đầu tư ban đầu từ một dự án. Bài viết này sẽ hướng dẫn bạn cách tính toán thời gian hoàn vốn một cách chuẩn mực, đồng thời cung cấp mẫu Excel chi tiết để bạn áp dụng.

Thời gian hoàn vốn (PBP) là gì?

Thuật ngữ "thời gian hoàn vốn" (payback period) đề cập đến khoảng thời gian cần thiết để thu hồi chi phí của một khoản đầu tư. Nói một cách đơn giản, đây là khoảng thời gian một khoản đầu tư đạt đến điểm hòa vốn.

Đối với cá nhân và doanh nghiệp, đầu tư chủ yếu là để thu hồi vốn, đó là lý do tại sao thời gian hoàn vốn lại quan trọng. Về cơ bản, thời gian hoàn vốn càng ngắn thì khoản đầu tư càng hấp dẫn. Việc xác định thời gian hoàn vốn rất hữu ích cho mọi người và có thể được thực hiện bằng cách chia khoản đầu tư ban đầu cho dòng tiền trung bình.

Cách tính thời gian hoàn vốn

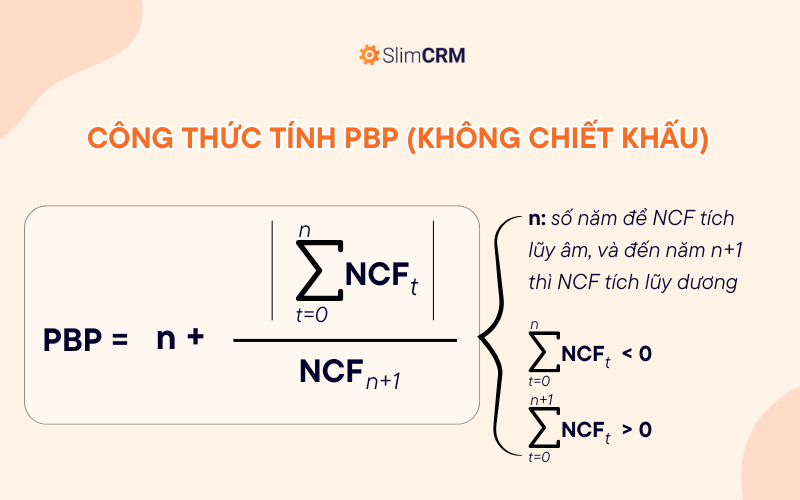

Cách tính thời gian hoàn vốn không có chiết khấu

PBP không chiết khấu được tính toán bằng cách chia tổng chi phí đầu tư ban đầu cho dòng tiền ròng trung bình trong suốt thời gian dự án.

Công thức tính cụ thể như sau:

Ví dụ: Một dự án đầu tư có ngân lưu ròng hàng năm như sau:

Dòng tiền tích lũy của dự án được tính như sau:

- Năm 1 = -100 + (-300) = -400

- Năm 2 = -400 + 300 = -100

- Năm 3 = -100 + 200 = 100

Như vậy, từ năm 3, dòng tiền tích lũy bắt đầu dương. Do đó:

PBP = 2 + |-100|/200 = 2,5 năm

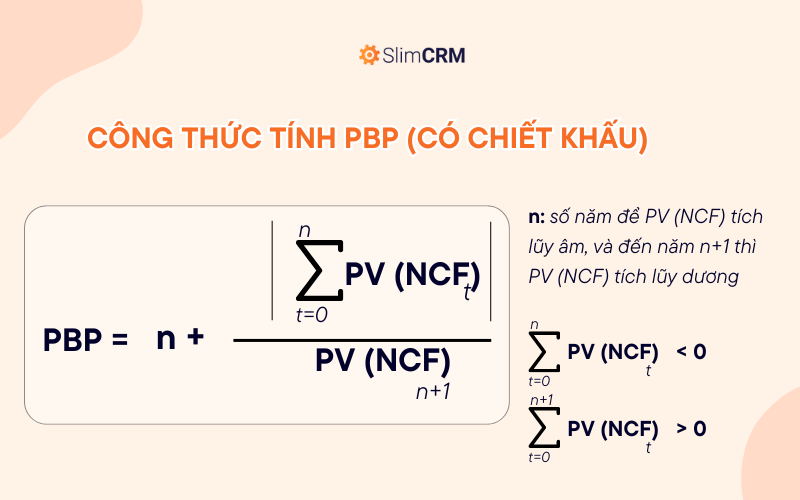

Cách tính thời gian hoàn vốn có chiết khấu

PBP có chiết khấu: được tính toán bằng cách cộng dồn dòng tiền ròng được chiết khấu theo giá trị hiện tại cho đến khi đạt được tổng chi phí đầu tư ban đầu.

Công thức tính PBP có chiết khấu như sau:

Trong đó PV (giá trị hiện tại) = NCF/ (1+r)^n

Ví dụ: Vẫn là dự án ở trên nhưng suất sinh lời đòi hỏi của dự án bây giờ là 10%/năm, khi đó:

Chiết khấu dòng tiền tương lai về giá trị hiện tại (PV) của ngân lưu ròng theo từng năm, ta được:

Đến đây thực hiện tương tự như cách tính thời gian hoàn vốn không chiết khấu, kết quả thu được như sau:

PBP = 2 + |-143|/150,3 = 2,95 năm

Sự khác biệt giữa 2 phương pháp tính thời gian hoàn vốn

- Thời gian hoàn vốn không chiết khấu (Undiscounted Payback Period - UPP): Là phương pháp tính toán thời gian cần thiết để thu hồi toàn bộ số vốn đầu tư ban đầu, bỏ qua giá trị thời gian của tiền.

- Thời gian hoàn vốn có chiết khấu (Discounted Payback Period - DPP): Là phương pháp tính toán thời gian cần thiết để thu hồi toàn bộ số vốn đầu tư ban đầu, coi trọng giá trị thời gian của tiền.

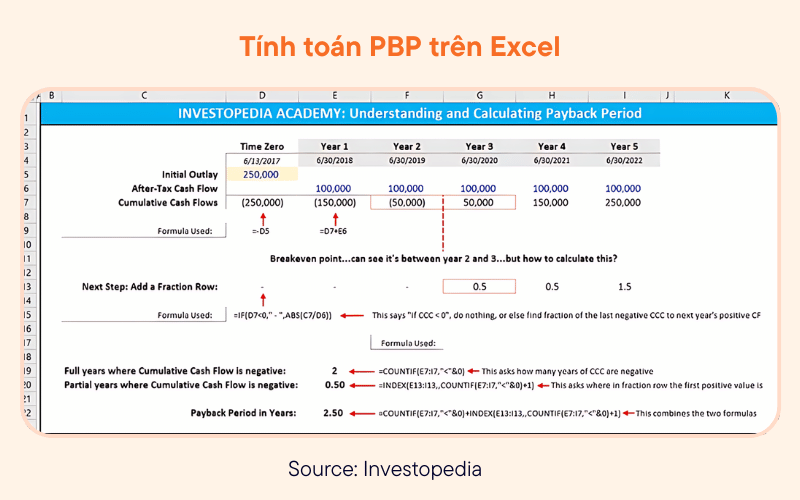

Cách tính thời gian hoàn vốn trên excel

Tính thời gian hoàn vốn bằng tay có phần phức tạp. Dưới đây là một phác thảo ngắn gọn về các bước tính toán trong Excel, với các công thức chính xác trong bảng bên dưới (Lưu ý: nếu khó đọc, hãy nhấp chuột phải và xem trong tab mới để xem toàn độ phân giải):

- Nhập khoản đầu tư ban đầu vào cột Thời Gian Không (Time Zero) hoặc dòng Chi Phí Ban Đầu (Initial Outlay).

- Nhập dòng tiền thuần sau thuế (CF) cho mỗi năm vào cột Năm (Year) hoặc dòng Dòng Tiền Thuần Sau Thuế (After-Tax Cash Flow).

- Tính dòng tiền tích lũy (CCC) cho mỗi năm và nhập kết quả vào cột Năm X hoặc dòng Dòng Tiền Tích Lũy (Cumulative Cash Flows).

- Thêm một Hàng Tỷ Lệ, tìm tỷ lệ phần trăm CCC âm còn lại so với tỷ lệ của CCC dương đầu tiên.

- Đếm số năm đầy đủ mà CCC âm.

- Tính toán phần năm mà CCC âm.

- Cộng hai bước cuối để có được thời gian chính xác theo năm cần thiết để hòa vốn.

Ứng dụng thời gian hoàn vốn và lập ngân sách vốn

Phương pháp tính thời gian hoàn vốn có một hạn chế. Khác với các phương pháp lập ngân sách đầu tư khác, thời gian hoàn vốn bỏ qua giá trị thời gian của tiền (TVM). Đây là khái niệm cho rằng tiền mặt hôm nay có giá trị hơn cùng một số tiền trong tương lai do tiềm năng sinh lời của tiền tệ.

Hầu hết các công thức lập ngân sách đầu tư, chẳng hạn như giá trị hiện tại ròng (NPV), tỷ suất hoàn vốn nội bộ (IRR) và dòng tiền được chiết khấu (DCF), đều tính đến TVM. Do đó, nếu bạn trả tiền cho nhà đầu tư vào ngày mai, khoản thanh toán đó phải bao gồm cả chi phí cơ hội. TVM là một khái niệm gán một giá trị cho chi phí cơ hội này.

Thời gian hoàn vốn bỏ qua giá trị thời gian của tiền và được xác định bằng cách tính toán số năm cần thiết để thu hồi số tiền đã đầu tư. Ví dụ, nếu mất 5 năm để thu hồi chi phí đầu tư, thì thời gian hoàn vốn là 5 năm. Tuy nhiên, giai đoạn này không tính đến những gì xảy ra sau khi hoàn vốn. Do đó, nó bỏ qua lợi nhuận tổng thể của khoản đầu tư.

Vì vậy, nhiều nhà quản lý và nhà đầu tư thích sử dụng NPV làm công cụ để ra quyết định đầu tư. NPV là sự khác biệt giữa giá trị hiện tại của dòng tiền chảy vào và giá trị hiện tại của dòng tiền chảy ra trong một khoảng thời gian nhất định.

Hạn chế của chỉ số thời gian hoàn vốn

Mặc dù tính toán thời gian hoàn vốn (Payback Period) là một phương pháp đơn giản để đánh giá tính thanh khoản của một khoản đầu tư, nhưng nó cũng tồn tại một số hạn chế:

- Không tính đến giá trị thời gian của tiền (Time Value of Money): Một đồng tiền hôm nay có giá trị hơn một đồng tiền tương lai. Phương pháp tính thời gian hoàn vốn không phân biệt được điều này, có thể dẫn đến việc đánh giá quá cao các dự án thu hồi vốn nhanh mà lại có dòng tiền thấp hơn về sau.

- Không tính đến lạm phát (Inflation): Lạm phát làm giảm giá trị của tiền theo thời gian. Phương pháp này bỏ qua tác động của lạm phát, có thể khiến thời gian hoàn vốn được tính toán là ngắn hơn so với thực tế.

- Không xem xét các dòng tiền không đều: Các khoản đầu tư thường có dòng tiền không đều nhau theo từng năm. Phương pháp tính thời gian hoàn vốn chỉ đơn giản là cộng dồn các dòng tiền đến khi đạt được mức hòa vốn, bỏ qua những biến động của dòng tiền trong tương lai.

- Không đánh giá được lợi nhuận: Thời gian hoàn vốn chỉ cho biết thời gian để thu hồi vốn chứ không cho biết tổng lợi nhuận của dự án. Có thể hai dự án có cùng thời gian hoàn vốn nhưng lợi nhuận lại khác nhau đáng kể.

Để khắc phục một số hạn chế này, phương pháp tính thời gian hoàn vốn được chiết khấu (Discounted Payback Period) thường được sử dụng. Phương pháp này tính đến giá trị thời gian của tiền bằng cách sử dụng các dòng tiền được chiết khấu theo một tỷ lệ nhất định.

Tính toán PBP là bước đầu tiên quan trọng trong đánh giá hiệu quả đầu tư. Tuy nhiên, cần lưu ý những hạn chế của phương pháp này để đưa ra quyết định đầu tư sáng suốt. Kết hợp PBP với các phương pháp đánh giá dự án khác như NPV hay IRR sẽ giúp bạn có được bức tranh toàn diện về tiềm năng sinh lời của dự án.