Vậy là một năm nữa đã qua, doanh nghiệp và những nhà đầu tư đều đã trải qua một hành trình đầy thách thức và cơ hội. Hãy cùng SlimCRM nhìn lại tình hình thị trường ở Q4/2023 vừa qua, cũng như những dự đoán sắp tới về xu hướng thị trường trong năm 2024 sắp tới tại “Báo cáo thị trường Hồ Chí Minh Quý 4/2023”

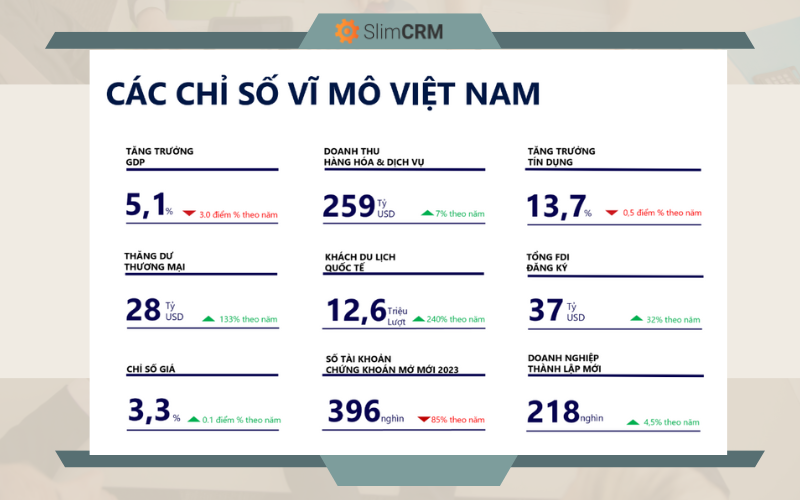

Các chỉ số vĩ mô tại Việt Nam

Năm 2023, tăng trưởng tổng sản phẩm quốc nội (GDP) đạt 5,1%, giảm 3 điểm phần trăm theo năm. Chỉ số giá tiêu dùng (CPI) đạt 3,3%, thấp hơn mục tiêu 4,5%.

Doanh số bán lẻ hàng hóa và dịch vụ đã phục hồi đạt mức ước tính 259 tỷ USD, tăng 7% theo năm. Xuất khẩu duy trì ổn định với mức thặng dư thương mại 28 tỷ USD, cao nhất trong 5 năm qua, tăng 133% theo năm.

Tổng vốn đầu tư trực tiếp nước ngoài (FDI) đăng ký đạt 37 tỷ USD, tăng 32% theo năm và vốn FDI thực hiện tăng 4% theo năm đạt 23 tỷ USD, cao nhất trong 5 năm qua.

Du lịch phục hồi và đón 12,6 triệu lượt khách quốc tế kể từ đầu năm, tăng 240% theo năm, vượt xa kế hoạch 8 triệu du khách ban đầu

>> Đọc chi tiết tại “Báo cáo thị trường Hồ Chí Minh Quý 4/2023”

Hoạt động bán lẻ

Trong Q4/2023, nguồn cung đạt 1,5 triệu m2 sàn, không đổi theo quý nhưng giảm 1% theo năm. Thiso Mall Trường Chinh – Phan Huy Ích khai trương, Hùng Vương Plaza và Pandora mở cửa trở lại, trong khi Vincom Plaza 3/2 đang tạm đóng cửa để cải tạo.

Đến năm 2026, nguồn cung mới dự kiến ở mức 219.000 m2 sàn từ 13 dự án. Trong đó, dự kiến sẽ có 154.000 m2 sàn từ chín dự án sẽ khai trương vào năm 2024.

Trong Q4/2023, công suất đạt 92%, tăng 1 điểm phần trăm theo quý và không đổi theo năm. Nguồn cung hạn chế và nhu cầu ổn định đã thúc đẩy công suất.

Theo Bộ Tài chính, doanh thu bán lẻ của Việt Nam năm 2024 dự kiến sẽ tăng 8% trong bối cảnh mục tiêu chỉ số giá tiêu dùng thấp dưới 3,5%. Để thúc đẩy sức mua, chính sách giảm thuế VAT 2% vẫn đang được duy trì đến tháng 6/2024

>> Đọc chi tiết tại “Báo cáo thị trường Hồ Chí Minh Quý 4/2023”

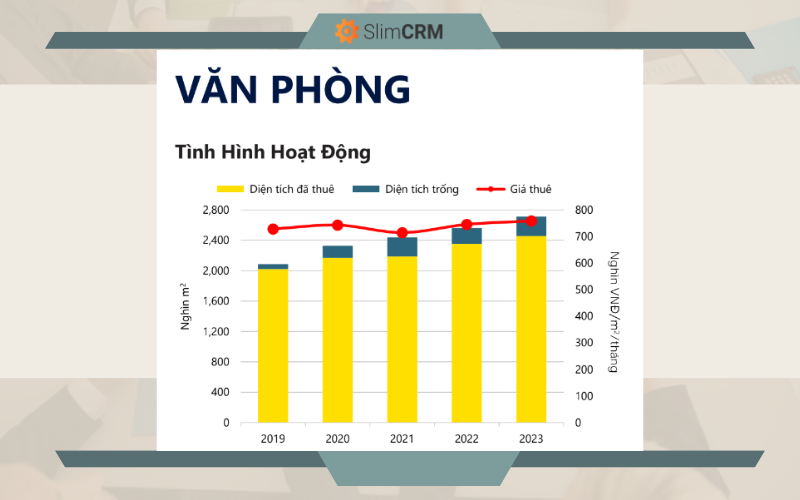

Hoạt động văn phòng

Năm 2023, nguồn cung toàn thị trường tiếp tục tăng. Trong đó, Hạng A đóng góp đáng kể với mức tăng 68% theo năm khi chào đón ba dự án mới cùng với ba dự án Hạng B nâng hạng.

Trong Q4/2023, nguồn cung tăng 3% theo quý và 6% theo năm đạt 2,7 triệu m2 diện tích cho thuê thuần (NLA). Nguồn cung mới đến từ dự án Hạng A - VPBank Saigon Tower với 35.000 m2 NLA và bốn dự án Hạng C nhỏ với tổng diện tích 14.000 m2 NLA.

Trong Q4/2023, giá thuê tăng 1% theo quý và 5% theo năm đạt 779.000 VNĐ/m2 /tháng cùng công suất cao 89%, giảm 1 điểm phần trăm theo quý và 4 điểm phần trăm theo năm

Năm 2024, mười dự án với 142.000 m2 NLA dự kiến sẽ gia nhập thị trường. Dựa vào dự báo nguồn nhân lực, các doanh nghiệp ngành FIRE, CNTT và Phân phối sẽ tiếp tục mở rộng trong năm 2024. Nhu cầu tốt sẽ thúc đẩy thị trường tiếp tục duy trì công suất cao và ổn định.

Đến 2026, khoảng 70% nguồn cung tương lai từ các dự án Hạng A và B sẽ có các chứng nhận xanh như Green Mark và LEED. Dự báo dựa trên nguồn cung và triển vọng kinh tế trong tương lai, giá thuê dự kiến sẽ giảm nhẹ 1% mỗi năm trong giai đoạn 2024-2026.

>> Đọc chi tiết tại “Báo cáo thị trường Hồ Chí Minh Quý 4/2023”

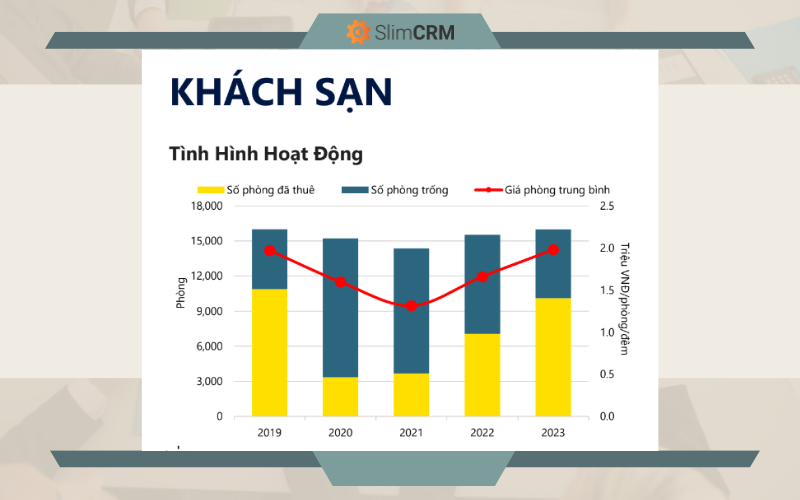

Hoạt động kinh doanh khách sạn

Trong Q4/2023, nguồn cung tăng 2% theo quý khi có thêm 5 dự án đạt xếp hạng ba sao. Tổng nguồn cung tại Tp.HCM đạt 15.991 phòng từ 114 khách sạn, tăng 3% theo năm, tương đương nguồn cung năm 2019. Hai khách sạn bốn sao quốc tế gia nhập vào năm 2023, gồm Ramada Encore Sài Gòn By Wyndham (70 phòng) và Sotetsu Grand Fresa Sài Gòn (125 phòng).

Đến năm 2026, có bốn khách sạn với 800 phòng xác nhận sẽ khai trương, trong khi nhiều dự án đang trong quá trình lập kế hoạch và chưa có thời gian mở cửa cụ thể. Khách sạn 5 sao Hilton Sài Gòn sẽ khai trương vào Q1/2024.

Quý 4 là mùa cao điểm ở Tp.HCM với các kỳ nghỉ, hoạt động kinh doanh và thương mại. Trong Q4/2023, công suất khách sạn đạt 67%, tăng 9 điểm phần trăm theo quý và 5 điểm phần trăm theo năm. Giá phòng trung bình (GPTB) tăng 7% theo quý và 12% theo năm, đạt mức 2 triệu VNĐ/phòng/đêm.

Tình hình hoạt động cải thiện trong năm 2023. Công suất đạt 63%, tăng 18 điểm phần trăm theo năm nhưng còn thấp hơn 5 điểm phần trăm so với năm 2019 do khách quốc tế vẫn chưa phục hồi hoàn toàn.

Năm 2024, Sở Du lịch Tp.HCM đặt mục tiêu đón 6 triệu khách quốc tế và 38 triệu khách nội. Doanh thu du lịch được kì vọng đạt mức 190 nghìn tỷ VNĐ.

Việc hoàn thành nhà ga hành khách mới T3 tại Sân bay Quốc tế Tân Sơn Nhất, dự kiến vào Q2/2025, sẽ giải quyết tình trạng quá tải hiện tại và phục vụ lượng khách ngày càng tăng cao.

>> Đọc chi tiết tại “Báo cáo thị trường Hồ Chí Minh Quý 4/2023”

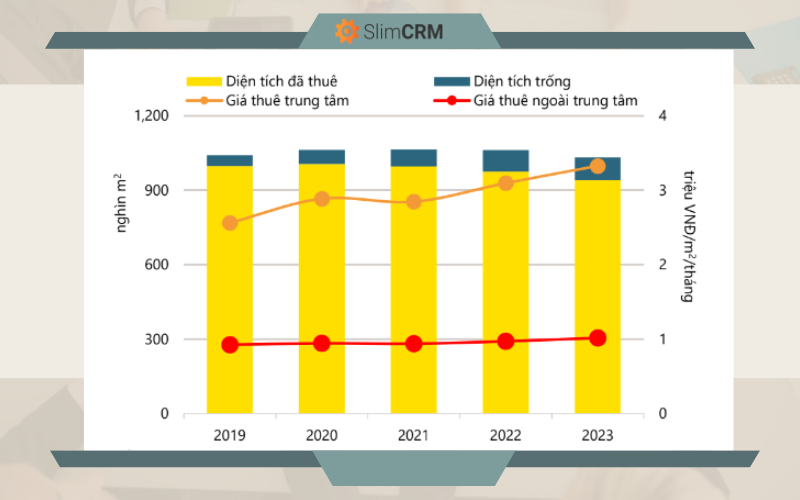

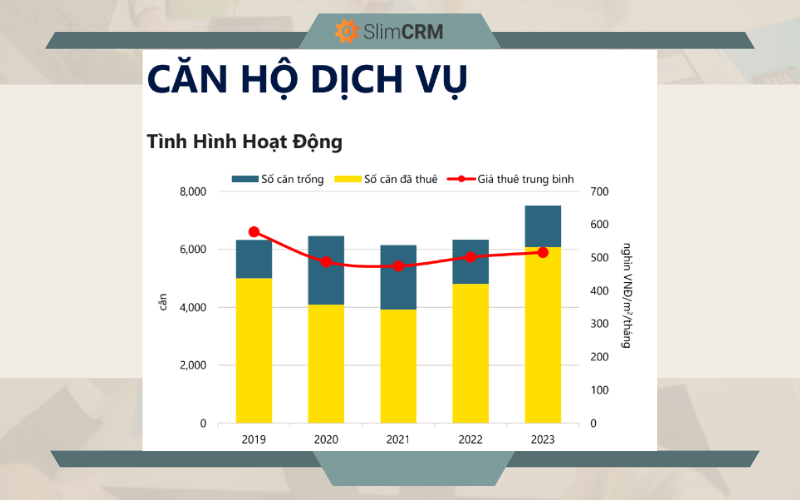

Hoạt động kinh doanh căn hộ dịch vụ

Nguồn cung tăng lên 8.200 căn vào cuối năm 2023 nhờ sự tăng trưởng của Hạng B và C. Trong đó, 27 dự án mới cung cấp 840 căn; 85% là studio và căn hộ một phòng ngủ từ các dự án Hạng C.

Nguồn cung tương lai hạn chế; đến năm 2025, dự kiến chỉ có 600 căn đến từ chín dự án. Trong đó, năm dự án với 260 căn dự kiến sẽ mở lại vào năm 2024 sau khi đã cải tạo.

Giai đoạn 2019-2023, công suất giảm 1 điểm phần trăm và giá thuê giảm 3% mỗi năm. Khách thuê mục tiêu của phân khúc này là các chuyên gia nước ngoài và khách công tác, nên tình hình hoạt động đã bị ảnh hưởng trong thời kỳ đại dịch

>> Đọc chi tiết tại “Báo cáo thị trường Hồ Chí Minh Quý 4/2023”

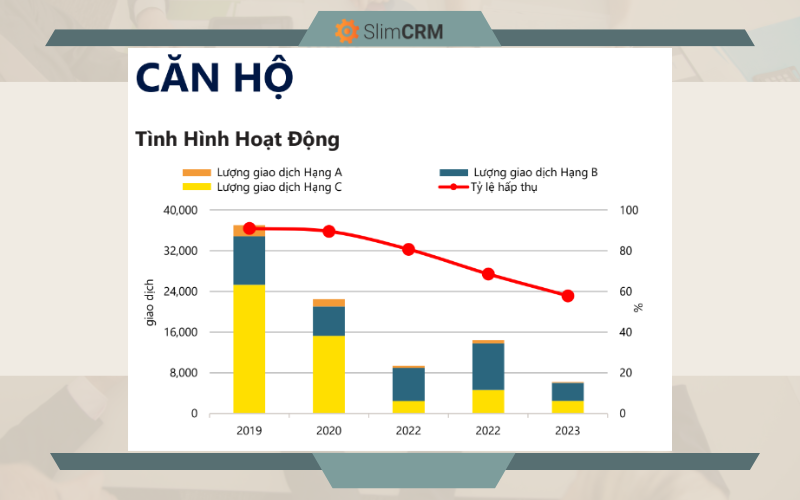

Hoạt động kinh doanh căn hộ

Nguồn cung sơ cấp đạt 10.700 căn vào năm 2023, mức thấp nhất trong 10 năm qua.

Trong Q4/2023, nguồn cung sơ cấp 7.600 căn, không đổi theo quý nhưng giảm 5% theo năm. Nguồn cung mới chiếm 37% nguồn cung sơ cấp. Dự án mới, The Privia và giai đoạn tiếp theo tại Vincom Grand Park – The Glory Heights chiếm 88% nguồn cung mới. Không có căn hộ hạng A mới.

Lượng giao dịch căn hộ giảm 7% mỗi năm trong mười năm qua. Trong bối cảnh nguồn cung khan hiếm và giá nhà đắt đỏ, thị trường chỉ ghi nhận 6.200 giao dịch trong năm 2023.

Năm 2024, nguồn cung mới dự kiến tăng gấp 4 lần so với năm 2023. Hạng B sẽ chiếm 44% thị phần từ các dự án như Vinhome Grand Park – The Opus One, Eaton Park và The Aurora. Hạng A sẽ có 37% từ dự án cao tầng tại The Global City. Hạng C sẽ chỉ có 19% thị phần. Đến năm 2026, dự kiến có 40.800 căn từ 116 dự án sẽ mở bán.

>> Đọc chi tiết tại “Báo cáo thị trường Hồ Chí Minh Quý 4/2023”

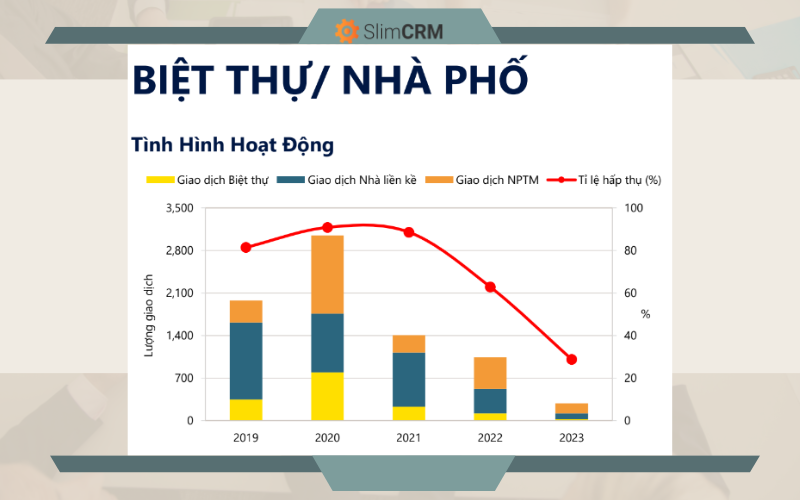

Hoạt động kinh doanh biệt thự/ nhà phố

Nguồn cung sơ cấp thấp và chủ yếu đến từ hàng tồn kho giá cao trong khi nguồn cung mới hoãn lịch mở bán sang năm 2024. Năm 2023, nguồn cung sơ cấp giảm 40% theo năm còn 993 căn, thấp nhất trong 5 năm qua. Sản phẩm có giá căn trên 30 tỷ VNĐ chiếm 73% thị phần.

Trong Q4/2023, nguồn cung sơ cấp đạt 771 căn, tăng 1% theo quý và 10% theo năm. Nguồn cung mới 27 căn nhà phố thương mại đến từ dự án The Sholi Bình Tân.

Tình hình hoạt động của thị trường tiếp tục suy yếu với lượng bán và tỷ lệ hấp thụ thấp nhất trong 5 năm qua do kinh tế toàn cầu khó khăn, nguồn cung mới hạn chế, thiếu sản phẩm giá cả phải chăng, và nguồn cầu yếu.

>> Đọc chi tiết tại “Báo cáo thị trường Hồ Chí Minh Quý 4/2023”

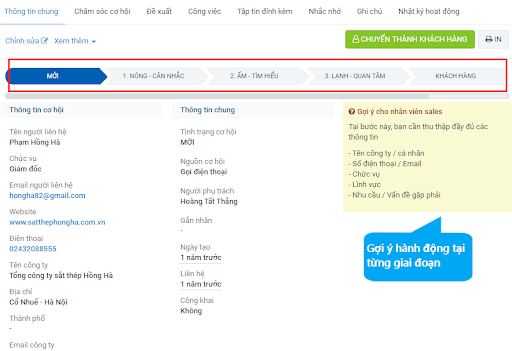

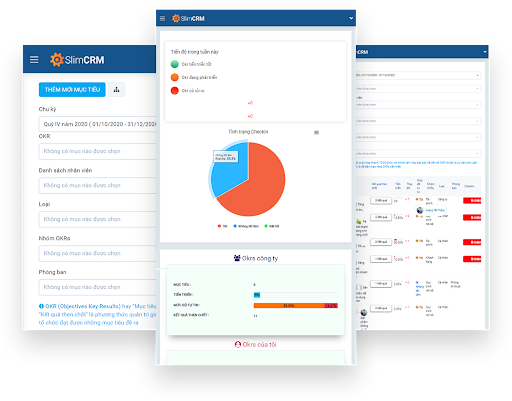

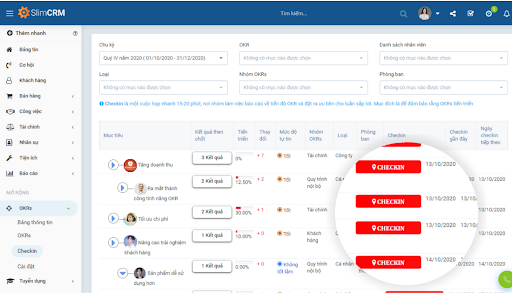

SlimCRM - Phần mềm CRM cho bất động sản tinh gọn và hiệu quả

Được phát triển bởi Công ty Vinno Việt Nam trên 12 năm kinh nghiệm trong lĩnh vực Công nghệ thông tin, SlimCRM là phần mềm quản trị doanh nghiệp toàn diện nằm trong hệ sinh thái phần mềm SlimSoft, bao gồm SlimEmail - Tiếp thị email tự động, SlimWeb - Thiết kế web và landing page, SlimForm - Tạo biểu mẫu trực tuyến,...

SlimCRM hân hạnh là đối tác lâu dài của các doanh nghiệp bất động sản uy tín trên thị trường hiện nay như Sài Gòn Land, BSO Group, Lạc Việt Land, Homely, Sinh Kim Company,...

Tính năng cụ thể của SlimCRM dành cho các đơn vị bất động sản:

- Gom lead đa kênh, chia lead rõ ràng, follow xuyên suốt quá trình chăm sóc khách.

- Xây dựng kho dữ liệu khách hàng chi tiết với cam kết bảo mật.

- Cung cấp công cụ chăm sóc, nuôi dưỡng khách hàng, up-sell, cross-sell qua SMS, Email.

- Quản trị hiệu suất sales và marketing tức thì nhờ thống kê cơ hội: sales tạo bao nhiêu lead, được giao bao nhiêu, tỷ lệ chốt, thời gian chuyển đổi trung bình.

- Hệ thống báo cáo theo thời gian thực tự động, trực quan giúp dễ dàng tính toán lợi nhuận, hay nắm bắt chi phí đang dành cho sales, marketing,...

- Ghi nhận doanh thu giúp tạo động lực làm việc, nâng cao tinh thần cho nhân viên.

- Tính năng tài chính giúp tính hoa hồng chuẩn xác cho nhân viên môi giới.

- Nâng cao hiệu suất cả doanh nghiệp nhờ nhóm tính năng công việc nội bộ.

- Nhanh chóng đào tạo nhân viên mới với nhóm tính năng học tập & phát triển.

Giá tham khảo: 800.000đ/tháng (Startup), 1.600.000đ/tháng (Doanh nghiệp nhỏ), 2.500.000đ/tháng (Doanh nghiệp vừa).

Doanh nghiệp có thể đăng ký dùng thử và trải nghiệm CRM khách ngành hàng bất động sản SlimCRM miễn phí tại đây.

Nguồn: Savills