Trong quá trình hoạt động, doanh nghiệp có thể gặp phải sai phạm và bị cơ quan Thuế yêu cầu giải trình. Vậy quy trình thực hiện giải trình với cơ quan Thuế diễn ra ra sao? Doanh nghiệp cần chuẩn bị những gì và lưu ý điều gì khi tiến hành giải trình? Bài viết này sẽ cung cấp cho bạn hướng dẫn đầy đủ và chi tiết về cách giải trình với cơ quan thuế, từ thủ tục, một số vấn đề phổ biến đến mẫu công văn giải trình với cơ quan thuế.

Tại sao cần giải trình với cơ quan Thuế?

Giải trình với cơ quan thuế là quá trình giải thích, trình bày và làm rõ các thông tin liên quan đến tài chính và thuế của cá nhân hoặc doanh nghiệp đối với cơ quan thuế địa phương hoặc quốc gia. Đây là một phần thiết yếu của quy trình kế toán và thủ tục thuế, đảm bảo tính minh bạch và tuân thủ đúng quy định pháp luật.

Thực hiện giải trình một cách chính xác không chỉ giúp tránh các sai sót và xử lý các vấn đề phát sinh liên quan đến thuế, mà còn thể hiện sự chuyên nghiệp và tôn trọng đối với cơ quan Thuế. Đây cũng là cơ hội để thể hiện sự tuân thủ pháp luật và minh bạch trong hoạt động tài chính.

Các trường hợp cần gửi công văn giải trình vi phạm hành chính về thuế và hóa đơn được quy định tại Khoản 1 Điều 37 của Nghị định 125/2020/NĐ-CP bao gồm:

- Hành vi vi phạm hành chính về thuế và hóa đơn được phát hiện thông qua công tác thanh tra thuế, kiểm tra thuế hoặc trong các trường hợp lập biên bản vi phạm hành chính điện tử.

- Hành vi vi phạm hành chính quy định tại các điều 16, 17, 18; khoản 3 của điều 20; khoản 7 của điều 21; điều 22 và điều 28 của Nghị định này. Cụ thể bao gồm:

- a. Hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn.

- b. Hành vi trốn thuế.

- c. Vi phạm hành chính về thuế đối với ngân hàng thương mại, người bảo lãnh nộp tiền thuế.

- d. Hành vi in/đặt in hóa đơn theo mẫu hóa đơn đã được phát hành của tổ chức, cá nhân khác hoặc đặt in trùng số của cùng một ký hiệu hóa đơn.

- e. Hành vi cho, bán hóa đơn.

- f. Hành vi sử dụng hóa đơn không hợp pháp hoặc sử dụng không hợp pháp hóa đơn.

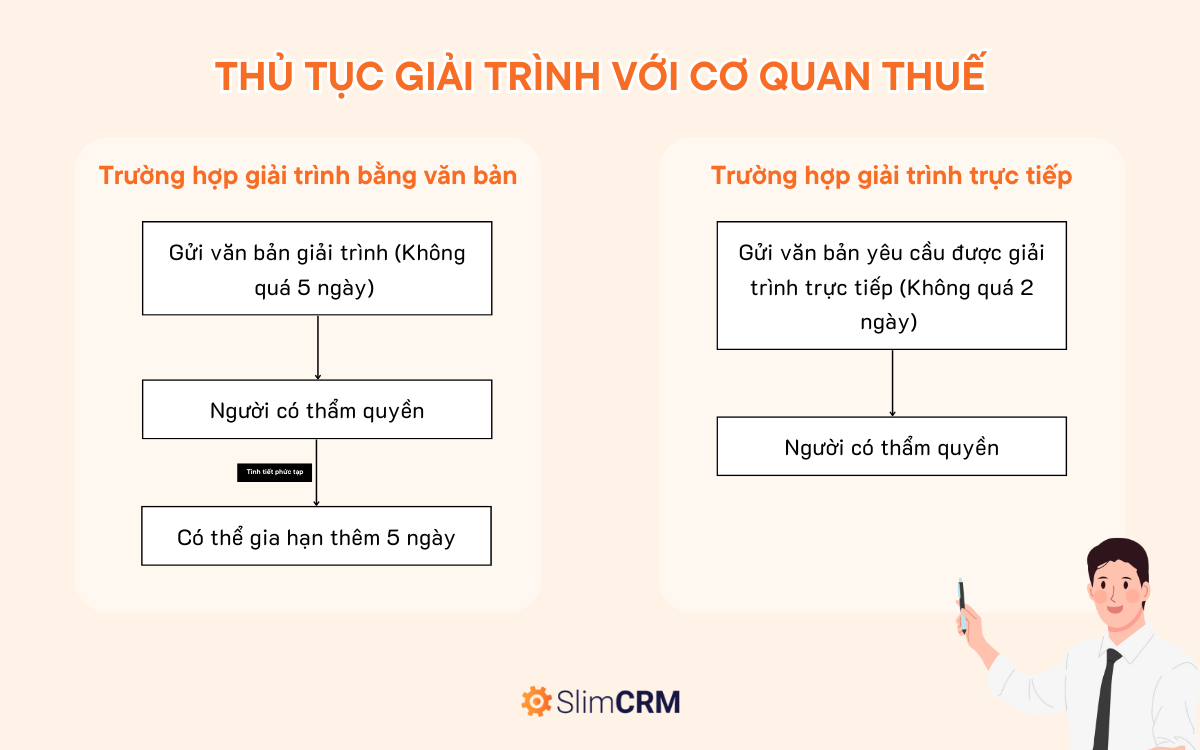

Thủ tục giải trình với cơ quan Thuế

Mời bạn đọc để tìm hiểu thủ tục, quy trình giải trình với cơ quan Thuế dưới đây:

Theo quy định tại Điều 23, Thông tư 166/2013/TT-BTC, hành vi vi phạm hành chính về thời hạn, thủ tục giải trình trình về thuế sẽ bị xử phạt như sau:

- Đối với trường hợp có hành vi khai sai, dẫn đến thiếu số tiền thuế phải nộp, hoặc tăng số tiền thuế được hoàn bị xử phạt theo tỷ lệ % quy định tại Điều 107, Luật Quản lý thuế 2019, hành vi trốn thuế bị xử phạt theo số lần trốn thuế theo quy định tại Điều 108, Luật quản lý thuế 2019, hành vi không trích chuyển tiền trong tài khoản của người nộp thuế theo yêu cầu của cơ quan hành chính về thuế thì người vi phạm có quyền giải trình với người có thẩm quyền theo hình thức trực tiếp hoặc bằng văn bản.

- Trong trường hợp giải trình bằng văn bản, trong thời gian không quá 05 ngày kể từ ngày lập biên bản vi phạm hành chính, các cá nhân hoặc tổ chức vi phạm sẽ phải gửi văn bản giải trình tới người có thẩm quyền xử lý. Nếu vụ việc có nhiều tình tiết phức tạp, thì người có thẩm quyền xử phạt có thể gia hạn thêm (không quá 05 ngày) theo đề nghị của tổ chức/cá nhân vi phạm. Việc gia hạn thêm thời gian cần phải được thể hiện bằng văn bản.

- Trong trường hợp phải giải trình trực tiếp: Trong thời gian 02 ngày làm việc (kể từ ngày lập biên bản vi phạm hành chính về thuế), các cá nhân hoặc tổ chức vi phạm hành chính về thuế sẽ phải gửi văn bản yêu cầu được giải trình trực tiếp đến người có thẩm quyền.

Một số vấn đề phổ biến mà cơ quan thuế thường yêu cầu giải trình

Dưới đây là những vấn đề phổ biến mà cơ quan thuế thường yêu cầu giải trình để giúp bạn nắm rõ và tránh sai phạm:

Giải trình doanh thu

Cùng 1 mặt hàng trong cùng 1 khoảng thời gian giá bán khác nhau, đặc biệt giá bán cho Doanh nghiệp thì cao mà giá bán cho khách lẻ (cá nhân) lại thấp.

Giải trình giá vốn

Giá vốn cao hơn doanh thu hoặc tỷ lệ giá vốn/doanh thu cao, không phù hợp với lĩnh vực, ngành nghề hoạt động trên địa bàn, khu vực.

→ Lợi nhuận gộp bị âm mà không giải thích được lý do.

Hóa đơn mua của doanh nghiệp tạm ngừng, bỏ địa điểm kinh doanh, doanh nghiệp rủi ro cao về thuế

Giải trình việc mua bán, vận chuyển, lắp đặt đối với những doanh nghiệp này. Áp dụng Công nghệ 4.0, AI vào việc quản lý thuế nên CBT kiểm tra rất nhanh và kết nối với các CQT rất nhanh chóng.

Tiền vay – lãi vay

Cho vay hoặc đi vay không tính lãi, lãi suất 0%. Đặc biệt đang đi vay lại cho cá nhân liên quan mượn tiền không tính lãi. DN thiếu tiền đi vay của cá nhân không có lãi (lãi 0%) các bạn lưu ý đến CQT ấn định thuế thu nhập cá nhân của đầu tư vốn. Doanh nghiệp thừa tiền cho vay lưu ý việc xuất hóa đơn VAT và hạch toán doanh thu hoạt động tài chính.

Dòng tiền

Quỹ tiền mặt tồn quá nhiều hoặc vốn điều lệ chưa góp hết nhưng Chi phí lãi vay ngân hàng lại rất cao. Các khoản tiền nhận được xong rút ra luôn bằng nhau (Trong tài khoản 112)

→ Rủi ro hợp thức chi phí việc mua bán hóa đơn. Thường xuyên có những nghiệp vụ rút tiền, nộp tiền giá trị lớn nhưng không giải thích được nội dung dòng tiền. Hoặc tên người rút/nộp tiền vào tài khoản là 1 cái tên lạ mà có thể chủ tài khoản còn không biết là ai?

Hàng tồn kho

Giá trị hàng tồn kho lớn lũy kế chuyển số dư hàng năm nhưng không cung cấp được biên bản kiểm kê. Tỷ lệ thuế giá trị gia tăng được khấu trừ / Giá trị hàng tồn kho không tương xứng. Có thể bị cơ quan thuế yêu cầu kiểm kê tại thời điểm kiểm tra.

Thuế giá trị gia tăng

Các doanh nghiệp thường xuyên có thuế giá trị gia tăng đầu vào lớn hơn đầu ra mặc dù không thuộc diện hoàn thuế. Số dư tài khoản 133 trên báo cáo tài chính chênh lệch chỉ tiêu 43 trên tờ khai thuế giá trị gia tăng. Các mức thuế suất áp dụng vào hàng hóa kinh doanh 10%, 8%, 5%, 0%, KCT

Quà biếu, quà tặng

Doanh nghiệp mua quà biếu tặng khách hàng nhưng không xuất Hóa Đơn. Nếu có xuất hóa đơn thì chuẩn bị sẵn file dữ liệu giải trình chênh lệch doanh thu Kê khai thuế giá trị gia tăng và Doanh thu kê khai thuế thu nhập cá nhân.

Khuyến mại

Có tổ chức các chương trình quảng cáo, khuyến mãi, hội nghị khách hàng,… Nhưng không đăng ký với Sở Công Thương.

Định mức

Định mức tiêu hao nguyên vật liệu quá lớn hoặc nguyên vật liệu tập hợp không đúng với dự toán công trình,…

Công nợ 331

Công nợ phải trả (tài khoản 331) dư lớn, nợ từ kỳ này sang kỳ khác chưa thanh toán mà không có hồ sơ giải trình lý do,.…

Công nợ 131

Công nợ phải thu dư nợ lớn, nợ từ kỳ này sang kỳ khác mà không thu, dự phòng phải thu khó đòi. Đặc biệt tài khoản nợ phải thu 131 – dư nợ (khách hàng trả trước tiền mua hàng) – chuẩn bị hồ sơ giải trình.

Chi phí thuê ngoài của cá nhân

Các hồ sơ của khoản chi phí thuê ngoài của cá nhân dưới 100tr/ năm.

Tiền lương

Chi phí lương của người lao động có thu nhập nhiều nơi. Các khoản phụ cấp tiền lương đã có quy định rõ trong hợp đồng lao đồng hay trong quy chế tài chính?

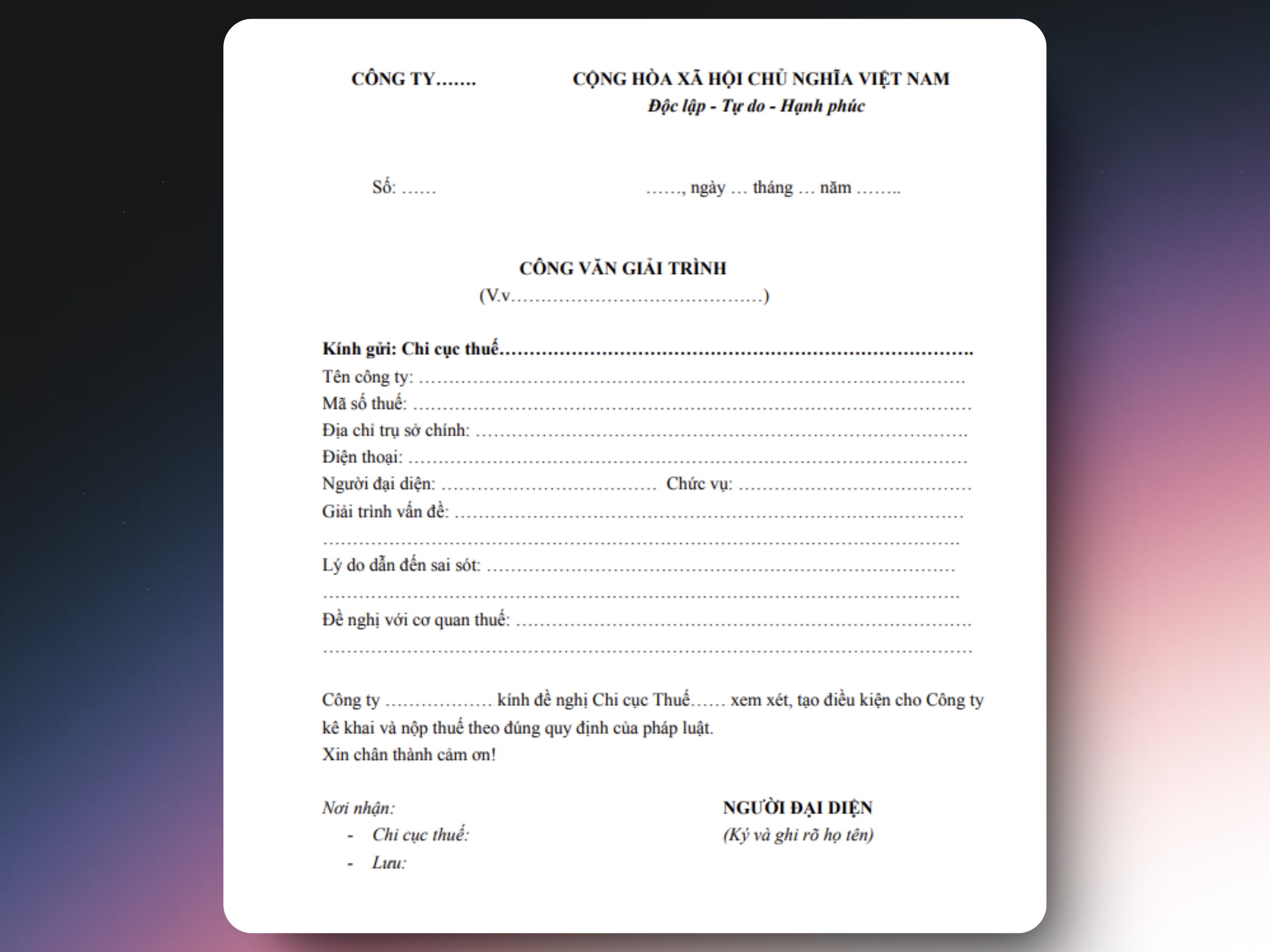

Mẫu công văn giải trình với cơ quan Thuế

Công văn giải trình thuế là các văn bản hành chính mà doanh nghiệp, cơ quan hoặc tổ chức lập ra nhằm giải thích và làm rõ những vấn đề thắc mắc liên quan đến thuế trong quá trình làm việc giải trình với cơ quan quản lý thuế. Bạn có thể tải xuống mẫu công văn giải trình với cơ quan thuế tại đây.

- Nội dung công văn giải trình thuế cần được trình bày một cách rõ ràng, súc tích, tập trung vào vấn đề giải trình, tránh dài dòng, lan man.

- Công văn phải đảm bảo tính trung thực và chính xác, không được khai gian. Trong trường hợp nội dung bị làm giả hoặc có sự gian dối trong công văn giải trình, các cơ quan hoặc tổ chức doanh nghiệp sẽ phải chịu trách nhiệm hoàn toàn theo quy định của pháp luật.

- Ngôn ngữ: sử dụng trong công văn cần lịch sự, nghiêm túc, có tính thuyết phục và hợp lý.

- Về hình thức, công văn phải được trình bày rõ ràng, với khoảng cách giữa các dòng và cỡ chữ phù hợp, đúng chính tả, và sử dụng in đậm, in nghiêng một cách hợp lý.

- Đối tượng gửi đơn giải trình là chi cục thuế quản lý của cơ quan, tổ chức, doanh nghiệp tại khu vực xảy ra sai sót về thuế. Do đó, các doanh nghiệp cần lưu ý gửi đúng đối tượng nhận để tránh sai sót gây chậm trễ trong việc giải trình.

- Thông tin của doanh nghiệp, tổ chức bao gồm: Tên, Mã số thuế, Địa chỉ, Phương thức liên hệ (Điện thoại, email, fax).

- Thông tin của người đại diện bao gồm: Chức vụ, CMND/CCCD, nơi cư trú.

- Nội dung công văn bao gồm: Nguyên nhân cần giải trình thuế, lý do xảy ra sai sót, biện pháp khắc phục, kiến nghị, yêu cầu với cơ quan thuế và xác nhận của người đại diện đứng đầu.

Kết luận

Qua bài viết, SlimCRM đã cung cấp thông tin chi tiết về quá trình giải trình với cơ quan Thuế, doanh nghiệp cần chú ý tuân thủ và thực hiện giải trình minh bạch để tránh gặp phải các vấn đề pháp lý và bị xử phạt. SlimCRM cảm ơn bạn đã đọc và chúc bạn thành công.