Quản trị nguồn vốn chưa bao giờ là dễ dàng, hiểu rõ chi phí vốn là điều kiện tiên quyết để doanh nghiệp đưa ra quyết định đầu tư sáng suốt, tối ưu hóa lợi nhuận và gia tăng giá trị cho nhà đầu tư. Bài viết này sẽ đi sâu phân tích WACC (Chi phí sử dụng vốn bình quân) - thước đo quan trọng phản ánh hiệu quả sử dụng vốn của doanh nghiệp, bao gồm khái niệm, công thức tính toán chi tiết và hướng dẫn sử dụng mẫu Excel thực tế.

WACC là gì?

WACC đại diện cho chi phí sử dụng vốn trung bình sau thuế của một công ty huy động từ tất cả các nguồn, bao gồm:

- Cổ phiếu phổ thông

- Cổ phiếu ưu đãi

- Trái phiếu

- Các hình thức nợ khác

Nói cách khác, WACC là mức lợi nhuận trung bình mà doanh nghiệp dự kiến phải trả để tài trợ cho hoạt động kinh doanh.

WACC được sử dụng phổ biến để xác định tỷ suất lợi nhuận yêu cầu (Required Rate of Return - RRR). WACC thể hiện bằng một con số duy nhất mức lợi nhuận mà các chủ nợ và cổ đông yêu cầu để cung cấp vốn cho công ty.

Ý nghĩa của chỉ số WACC là gì?

Chỉ số WACC (Chi phí sử dụng vốn bình quân) đóng vai trò quan trọng cho cả nhà đầu tư, nhà phân tích chứng khoán và ban quản lý doanh nghiệp, mặc dù mục đích sử dụng của mỗi bên có thể khác nhau.

WACC thể hiện mức lợi nhuận tối thiểu mà doanh nghiệp cần đạt được để đáp ứng kỳ vọng của nhà đầu tư và chủ nợ.

- WACC cao cho thấy chi phí huy động vốn cao, ảnh hưởng đến lợi nhuận ròng của doanh nghiệp.

- WACC thấp cho thấy chi phí huy động vốn thấp, giúp doanh nghiệp gia tăng lợi nhuận ròng.

Trong lĩnh vực tài chính doanh nghiệp, xác định chi phí vốn của một công ty có thể quan trọng vì một vài lý do. Ví dụ, WACC có thể được sử dụng như lãi suất chiết khấu để ước tính giá trị hiện tại ròng (NPV) của một dự án hoặc thương vụ mua bán.

Nếu công ty tin rằng một vụ sáp nhập, ví dụ, sẽ tạo ra lợi nhuận cao hơn chi phí vốn của họ, thì đó có thể là một lựa chọn tốt cho công ty.

Ngược lại, nếu công ty dự đoán lợi nhuận thấp hơn kỳ vọng của nhà đầu tư, thì họ có thể muốn sử dụng vốn của mình vào việc tốt hơn.

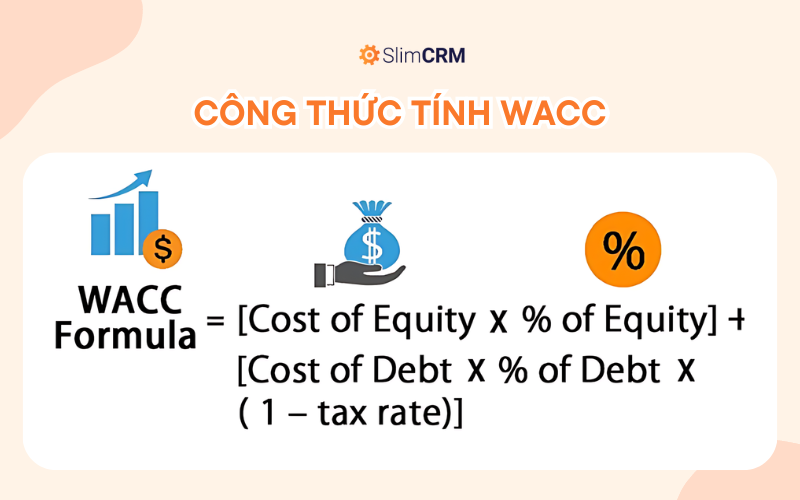

Công thức tính chi phí sử dụng vốn bình quân WACC

Công thức tính như sau:

WACC = (E/V x Re) + (D/V x Rd x (1 - Tc))

Trong đó:

- E: Giá trị thị trường của vốn chủ sở hữu (triệu đồng, tỷ đồng, ...)

- D: Giá trị thị trường của vốn vay (triệu đồng, tỷ đồng, ...)

- V: Tổng giá trị vốn (E + D)

- Re: Chi phí sử dụng vốn chủ sở hữu (lãi suất kỳ vọng của cổ đông)

- Rd: Chi phí sử dụng vốn vay (lãi suất vay nợ)

- Tc: Thuế thu nhập doanh nghiệp

Giải thích công thức:

- WACC được tính bằng cách cộng trọng số (tỷ trọng) của từng nguồn vốn (vốn chủ sở hữu và vốn vay) với chi phí sử dụng vốn tương ứng.

- E/V: Tỷ trọng của vốn chủ sở hữu (tức là tỷ lệ giữa vốn chủ sở hữu và tổng giá trị vốn).

- D/V: Tỷ trọng của vốn vay (tức là tỷ lệ giữa vốn vay và tổng giá trị vốn).

- (E/V * Re): Thể hiện chi phí sử dụng vốn chủ sở hữu bình quân (tỷ trọng vốn chủ sở hữu * chi phí vốn chủ sở hữu).

- (D/V * Rd * (1 - Tc)): Thể hiện chi phí sử dụng vốn vay bình quân sau thuế (tỷ trọng vốn vay * chi phí vay nợ * (1 - thuế thu nhập doanh nghiệp)).

Ví dụ về WACC

Giả sử:

- Công ty sản xuất XZY có giá trị thị trường khoản nợ là 10 tỷ VNĐ.

- Giá trị thị trường vốn chủ sở hữu (vốn hóa thị trường) là 40 tỷ VNĐ.

- Chi phí vốn chủ sở hữu (lợi nhuận tối thiểu cổ đông yêu cầu) là 10%.

- Chi phí nợ vay là 5%.

- Thuế thu nhập doanh nghiệp (Tc) là 25%.

Tính toán chi phí sử dụng vốn bình quân:

1. Chi phí vốn chủ sở hữu được điều chỉnh theo tỷ trọng:

- E/V = 40 tỷ VNĐ / 50 tỷ VNĐ = 0.8

- Chi phí vốn chủ sở hữu điều chỉnh theo tỷ trọng = 0.8 * 10% = 0.08

2. Chi phí nợ vay được điều chỉnh theo tỷ trọng:

- D/V = 10 tỷ VNĐ / 50 tỷ VNĐ = 0.2

- Chi phí nợ vay điều chỉnh theo tỷ trọng = 0.2 * 5% * (1 - 0.25) = 0.0075

3. WACC:

- WACC = Chi phí vốn chủ sở hữu điều chỉnh theo tỷ trọng + Chi phí nợ vay điều chỉnh theo tỷ trọng

- WACC = 0.08 + 0.0075 = 0.0875

- WACC = 8.75%

Kết luận:

- Chi phí trung bình để thu hút nhà đầu tư của XZY là 8.75%.

- Mức lợi nhuận mà nhà đầu tư kỳ vọng dựa trên sức khỏe tài chính và rủi ro của XZY so với các khoản đầu tư khác là 8.75%

WACC bao nhiêu là tốt?

Mức WACC "lý tưởng" phụ thuộc vào nhiều yếu tố của từng doanh nghiệp, chẳng hạn như:

- Loại hình doanh nghiệp: Doanh nghiệp đã thành lập hay là startup?

- Cấu trúc vốn: Doanh nghiệp sử dụng nhiều vốn chủ sở hữu hay nợ vay hơn?

- Ngành nghề hoạt động: Mỗi ngành nghề có mức rủi ro và đặc thù riêng ảnh hưởng đến WACC.

Một cách để đánh giá WACC của doanh nghiệp là so sánh với mức trung bình của ngành. Ví dụ, theo nghiên cứu của Kroll, WACC trung bình của các công ty trong ngành hàng tiêu dùng thiết yếu là 8,4% (tháng 6 năm 2023), trong khi ngành công nghệ thông tin là 11,4%.

Tuy nhiên, so sánh với trung bình ngành chỉ là một yếu tố tham khảo. WACC thấp thường được coi là tốt hơn vì cho thấy doanh nghiệp huy động vốn với chi phí thấp. Ngược lại, WACC cao có thể ảnh hưởng đến lợi nhuận của doanh nghiệp.

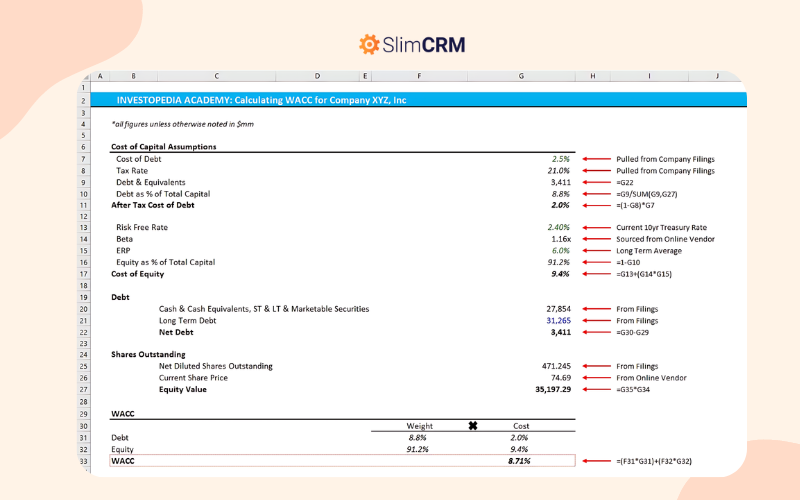

Cách tính WACC trong Excel

Tính WACC là một quá trình tương đối đơn giản. Giống như hầu hết các mô hình tài chính khác, thách thức lớn nhất nằm ở việc thu thập dữ liệu chính xác để đưa vào mô hình.

Tải mẫu excel tính WACC tại đây!

1. Thu thập thông tin tài chính:

- Báo cáo cân đối kế toán của công ty (để lấy vốn chủ sở hữu và nợ phải trả).

- Thông tin về cổ phiếu đại chúng của công ty (giá thị trường hiện tại).

- Báo cáo thường niên năm trước của công ty (có thể hữu ích).

2. Xác định tỷ lệ Nợ trên Vốn chủ sở hữu:

- Chia tổng nợ cho (tổng vốn chủ sở hữu + tổng nợ) để tính tỷ lệ nợ (debt ratio)

- Ngược lại, chia tổng vốn chủ sở hữu cho (tổng vốn chủ sở hữu + tổng nợ) để tính tỷ lệ vốn chủ sở hữu.

3. Xác định Chi phí vốn chủ sở hữu:

- Chia cổ tức trên mỗi cổ phiếu của công ty cho giá trị thị trường hiện tại của cổ phiếu.

- Nếu có, cộng thêm tỷ lệ tăng trưởng cổ tức.

4. Tính Chi phí vốn chủ sở hữu được điều chỉnh theo tỷ trọng: Nhân tỷ lệ vốn chủ sở hữu (bước 2) với chi phí vốn chủ sở hữu (bước 3).

5. Xác định Chi phí nợ: Đây là lãi suất cho vay mà các tổ chức cho vay yêu cầu. Lãi suất sẽ khác nhau giữa các công ty do mức độ rủi ro khác nhau.

6. Xác định Thuế thu nhập doanh nghiệp: Có thể ước tính từ báo cáo thường niên năm trước hoặc bảng thuế doanh nghiệp mới nhất.

7. Tính Chi phí nợ được điều chỉnh theo tỷ trọng:

- Nhân tỷ lệ nợ (bước 2) với chi phí nợ (bước 5).

- Sau đó, nhân kết quả này với (1 - thuế suất).

8. Tính WACC:

- Cộng kết quả của bước 4 và bước 7. Đây chính là WACC của toàn công ty.

Tải ngay: 14 mẫu excel phân tích các chỉ số tài chính doanh nghiệp

IRR và WACC

IRR và WACC đều liên quan đến lợi nhuận và chi phí, nhưng tập trung vào các khía cạnh khác nhau. IRR tập trung vào lợi nhuận dự kiến của một dự án cụ thể, trong khi WACC tập trung vào chi phí vốn huy động của doanh nghiệp nói chung.

IRR và WACC có thể bằng nhau trong một số trường hợp nhất định. Điều này xảy ra khi lợi nhuận dự kiến của dự án bằng với chi phí vốn huy động của doanh nghiệp.

Doanh nghiệp thường so sánh IRR của dự án với WACC để đưa ra quyết định đầu tư. Nếu IRR cao hơn WACC, dự án được coi là có tiềm năng sinh lời và có thể được chấp thuận. Ngược lại, nếu IRR thấp hơn WACC, dự án có thể không hấp dẫn và cần được xem xét kỹ lưỡng hơn. Cụ thể:

- NPV > 0: IRR > WACC (chi phí vốn bình quân)

- NPV = 0: IRR = WACC

- NPV < 0: IRR < WACC

Hạn chế của chỉ số WACC là gì?

Mặc dù công thức tính chi phí sử dụng vốn bình quân có vẻ đơn giản, nhưng thực tế lại tiềm ẩn nhiều hạn chế.

1. Khó khăn trong ước tính chi phí vốn chủ sở hữu: Một trong những yếu tố của công thức WACC là chi phí vốn chủ sở hữu, đây là một giá trị không cố định và có thể được các bên liên quan ước tính khác nhau vì những lý do riêng. Điều này dẫn đến việc WACC cũng có thể khác nhau tùy thuộc vào nguồn tính toán.

2. Khó khăn trong tính toán với cơ cấu vốn phức tạp: Đối với các công ty có cơ cấu vốn phức tạp, ví dụ sử dụng nhiều loại nợ với các mức lãi suất khác nhau, thì việc tính toán WACC sẽ trở nên khó khăn hơn.

3. Dữ liệu đầu vào biến động: Ngoài ra, công thức chi phí sử dụng vốn bình quân còn phụ thuộc vào nhiều yếu tố đầu vào khác nhau, chẳng hạn như lãi suất và thuế suất. Những yếu tố này liên tục thay đổi theo điều kiện thị trường và tình hình kinh tế, ảnh hưởng đến tính chính xác của WACC.

Câu hỏi thường gặp

Cơ cấu vốn là gì?

Cơ cấu vốn (capital structure) là sự kết hợp giữa nợ (debt) và vốn chủ sở hữu (equity) mà một doanh nghiệp sử dụng để tài trợ cho hoạt động của mình và phát triển. Đây là cách doanh nghiệp lựa chọn để huy động và quản lý các nguồn tài chính nhằm đạt được mục tiêu kinh doanh.

Tỷ lệ nợ trên vốn chủ sở hữu là gì?

Tỷ lệ nợ trên vốn chủ sở hữu (debt-to-equity ratio) là một chỉ số tài chính đo lường mức độ sử dụng nợ so với vốn chủ sở hữu của doanh nghiệp. Nó được tính bằng cách lấy tổng nợ của doanh nghiệp chia cho tổng vốn chủ sở hữu. Chỉ số này giúp đánh giá mức độ rủi ro tài chính và khả năng tự tài trợ của doanh nghiệp.

Bài viết này đã cung cấp cho bạn những kiến thức cơ bản về WACC, bao gồm công thức tính toán, phân tích chi tiết và mẫu Excel tính toán đi kèm. Hy vọng những thông tin được SlimCRM tổng hợp sẽ giúp ích cho bạn trong việc đánh giá hiệu quả sử dụng vốn của doanh nghiệp, đưa ra quyết định đầu tư sáng suốt và tối ưu hóa lợi nhuận.