Tài chính không chỉ là cột mốc để đo lường sức khỏe và thành công của một doanh nghiệp, mà còn là yếu tố quyết định giữa sự sống còn và sụp đổ. Trong bài viết này, chúng ta sẽ khám phá sâu hơn vào thế giới phức tạp của "Tài chính doanh nghiệp", từ những quyết định quan trọng về đầu tư, tài trợ đến các chiến lược quản trị tài sản, và cách mà công nghệ có thể hỗ trợ trong quá trình này.

Tài chính doanh nghiệp là gì?

Tài chính doanh nghiệp (Corporate Finance) là hệ thống các quan hệ tạo lập và phân phối của cải xã hội dưới hình thức giá trị trong lĩnh vực sản xuất kinh doanh; gắn liền với quá trình hình thành và sử dụng các quỹ tiền tệ nhằm đạt mục tiêu của doanh nghiệp trong những điều kiện nhất định.

Nói dễ hiểu hơn, Tài chính Doanh nghiệp bao gồm:

- Tìm kiếm nguồn vốn: Bạn cần xác định doanh nghiệp cần bao nhiêu vốn, từ đâu để có vốn (lợi nhuận, vay ngân hàng, huy động vốn từ nhà đầu tư,...).

- Sử dụng vốn: Lên kế hoạch chi tiêu hợp lý cho các hoạt động kinh doanh như sản xuất, marketing, nhân sự,... để đảm bảo hiệu quả và sinh lời.

- Quản lý rủi ro: Dự đoán và đề phòng những rủi ro tiềm ẩn như biến động thị trường, thất thoát vốn,... để bảo vệ tài chính doanh nghiệp.

- Đánh giá hiệu quả: Theo dõi, phân tích kết quả kinh doanh và hiệu quả sử dụng vốn để điều chỉnh chiến lược phù hợp.

Mục tiêu quản trị tài chính doanh nghiệp

Mục tiêu của quản trị tài chính doanh nghiệp về cơ bản là gia tăng giá trị doanh nghiệp, tiến đến gia tăng giá trị tài sản của chủ sở hữu. Nghĩa là:

1/Tăng giá trị cổ phiếu (đối với công ty cổ phần)

2/ Tối đa hóa hiệu quả sử dụng vốn nhằm mục đích tạo lợi nhuận cho chủ sở hữu đồng thời nâng cao uy tín, thương hiệu và gia tăng thị phần.

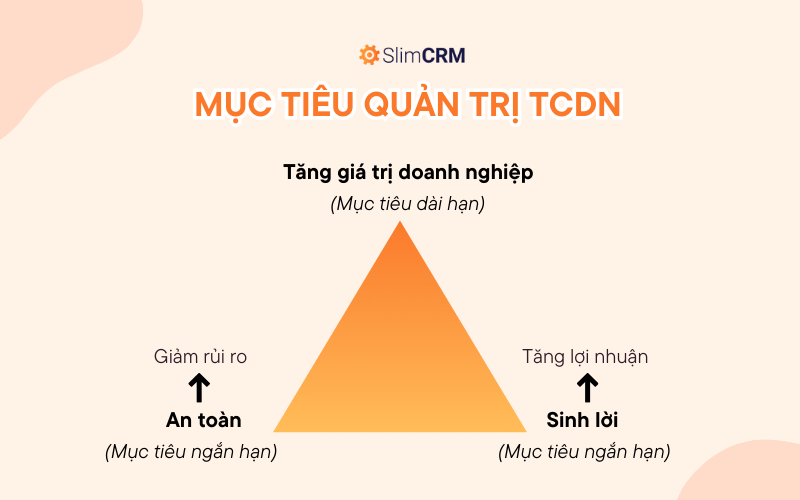

Xét trong ngắn hạn và dài hạn, tam giác mục tiêu về quản trị tài chính doanh nghiệp bao gồm:

Trong ngắn hạn

- Mục tiêu an toàn tài chính: Ưu tiên hàng đầu trong ngắn hạn là đảm bảo an toàn tài chính để duy trì hoạt động kinh doanh. Doanh nghiệp cần tập trung vào quản lý dòng tiền hiệu quả, giảm thiểu rủi ro thanh toán và duy trì tỷ lệ đòn bẩy tài chính ở mức hợp lý.

- Mục tiêu sinh lời: Tuy nhiên, lợi nhuận cũng đóng vai trò quan trọng trong ngắn hạn để bù đắp chi phí hoạt động và tạo nguồn vốn cho tái đầu tư. Doanh nghiệp cần cân bằng giữa việc kiểm soát rủi ro và tìm kiếm cơ hội sinh lời hợp lý.

Vấn đề then chốt là làm thế nào để cân bằng lợi nhuận và rủi ro. Doanh nghiệp cần có chiến lược tài chính phù hợp, linh hoạt để thích ứng với những biến động của thị trường và môi trường kinh doanh.

Trong dài hạn

Trong dài hạn, mục tiêu cao nhất của quản trị tài chính doanh nghiệp là tăng giá trị doanh nghiệp. Điều này thể hiện qua việc gia tăng giá trị vốn cổ phần, thu hút nhà đầu tư và tạo lợi thế cạnh tranh.

Để đạt được mục tiêu dài hạn, doanh nghiệp cần hài hòa cả 3 mục tiêu trong tam giác: An toàn tài chính là nền tảng để sinh lời, và lợi nhuận là nguồn lực để tăng giá trị doanh nghiệp.

Có thể bạn quan tâm: Hai lỗ hổng tài chính chí mạng của doanh nghiệp nhỏ

Các quyết định tài chính doanh nghiệp

3 quyết định tài chính doanh nghiệp cơ bản bao gồm:

Quyết định đầu tư

Quyết định đầu tư (investment decision) là những quyết định liên quan đến việc hình thành tổng giá trị tài sản và giá trị từng yếu tố tài sản của doanh nghiệp, bao gồm tài sản cố định, tài sản lưu động, mối quan hệ giữa các bộ phận tài sản. Đây là bước khởi đầu để tạo giá trị cho doanh nghiệp.

Các yếu tố của quyết định đầu tư:

- Tài sản cố định: Đầu tư vào các tài sản dài hạn như nhà máy, máy móc, thiết bị. Quyết định này đòi hỏi phân tích kỹ lưỡng về lợi ích dài hạn và chi phí đầu tư ban đầu.

- Tài sản lưu động: Quản lý vốn lưu động như hàng tồn kho, khoản phải thu và tiền mặt. Quyết định này liên quan đến việc duy trì mức tồn kho tối ưu và quản lý dòng tiền hiệu quả.

- Mối quan hệ giữa các bộ phận tài sản: Đảm bảo sự cân đối giữa tài sản cố định và tài sản lưu động để tối ưu hóa hiệu quả sử dụng vốn.

Ảnh hưởng của quyết định đầu tư:

- Quyết định đúng: Gia tăng giá trị doanh nghiệp thông qua các dự án đầu tư mang lại lợi nhuận cao, tối ưu hóa sử dụng tài sản và nâng cao năng suất.

- Quyết định sai lầm: Gây tổn thất tài chính, lãng phí tài nguyên và làm giảm giá trị tài sản của chủ sở hữu. Ví dụ, đầu tư vào các dự án không khả thi hoặc không có khả năng sinh lợi cao.

Quyết định tài trợ

Quyết định tài trợ (Financing Decision) là những quyết định liên quan đến lựa chọn nguồn tài trợ cho tài sản (tức là nguồn hình thành tài sản - nguồn vốn).

Ví dụ:

- Vay ngắn hạn hay mua chịu từ nhà cung cấp

- Vay dài hạn hay huy động vốn từ chủ sở hữu

- Thuê hay mua tài sản cố định

- Phân phối lợi nhuận (chia lãi chủ sở hữu, lợi nhuận giữ lại,...)

- Hệ số nợ/vốn chủ sở hữu hợp lý là bao nhiêu…

Quyết định quản trị tài sản

Quyết định quản trị tài sản (asset management) liên quan đến quản lý và sử dụng tài sản nhằm mang lại hiệu quả cao nhất và thực sự đó là những tài sản hữu ích cho hoạt động kinh doanh và tạo ra giá trị cho doanh nghiệp, hạn chế thất thoát và lãng phí khi sử dụng.

Ví dụ:

- Làm gì để đẩy nhanh tốc độ luân chuyển tồn kho, vòng quay khoản phải thu

- Kiểm soát dòng tiền ra và dòng tiền vào, xác định mức tồn quỹ hợp lý

- Bảo quản hàng tồn kho, xác định mức tồn kho tối ưu

- Quyết định chính sách bán chịu và kiểm soát các khoản phải thu

- Vấn đề bảo hành, bảo trì cho hệ thống máy móc thiết bị

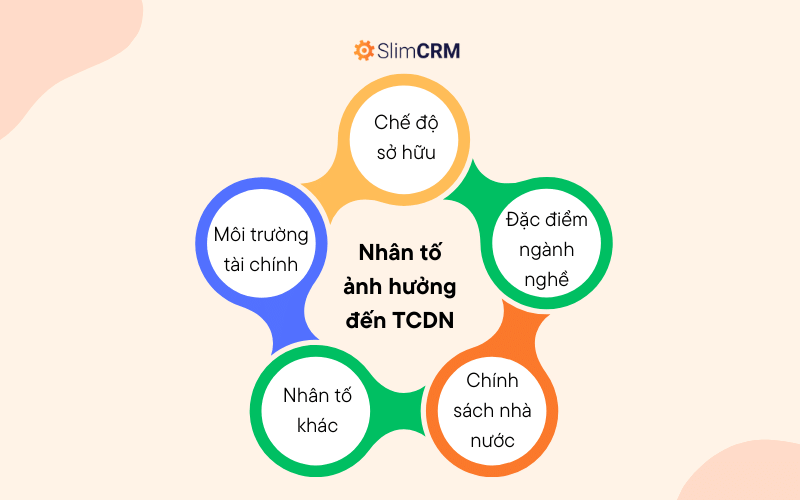

Các nhân tố ảnh hưởng đến tài chính doanh nghiệp

Môi trường tài chính

Môi trường tài chính về bản chất là mối quan hệ giữa doanh nghiệp và hệ thống tài chính. Trong đó, hệ thống tài chính là mạng lưới các trung gian tài chính và thị trường tài chính mà ở đó diễn ra việc tham gia giao dịch, mua bán nhiều loại công cụ tài chính khác nhau có liên quan đến việc chuyển tiền, vay và cho vay vốn. Hệ thống tài chính hoạt động ở cấp quốc gia và toàn cầu.

Ví dụ về ảnh hưởng của sự phát triển hệ thống tài chính đến quyết định tài chính của các công ty tại Việt Nam:

Vingroup: VinGroup là một trong những tập đoàn đa ngành lớn nhất Việt Nam, hoạt động trong nhiều lĩnh vực như bất động sản, bán lẻ, giáo dục, y tế, và công nghệ. Hệ thống tài chính phát triển đã giúp VinGroup huy động vốn hiệu quả thông qua cả thị trường vốn trong nước và quốc tế. VinGroup đã phát hành trái phiếu quốc tế thành công nhiều lần, thu hút được nguồn vốn lớn để đầu tư vào các dự án quy mô lớn như VinFast (sản xuất ô tô) và VinSmart (sản xuất điện thoại thông minh). Việc tiếp cận nguồn vốn này giúp VinGroup thực hiện các chiến lược mở rộng và đầu tư dài hạn.

FPT: Sự phát triển của hệ thống tài chính đã giúp FPT tiếp cận các nguồn vốn cần thiết để đầu tư vào công nghệ và mở rộng ra thị trường quốc tế. FPT đã phát hành cổ phiếu ra công chúng và thu hút vốn đầu tư từ các quỹ lớn như Dragon Capital, VinaCapital. Sự hỗ trợ tài chính này giúp FPT đầu tư mạnh mẽ vào các lĩnh vực công nghệ mới như trí tuệ nhân tạo (AI), điện toán đám mây, và chuyển đổi số, đồng thời mở rộng hoạt động sang các thị trường quốc tế như Nhật Bản, Mỹ, và châu Âu.

Chế độ sở hữu (hình thức pháp lý)

Các chế độ sở hữu phổ biến tại Việt Nam gồm có: công ty cổ phần, công ty TNHH, công ty hợp danh và doanh nghiệp tư nhân. Đặc điểm và ảnh hưởng của từng loại hình công ty đến quản trị tài chính doanh nghiệp được hệ thống hóa ở bảng dưới:

Đặc điểm ngành nghề

Ngành nghề khác nhau thì quản trị tài chính cũng có sự khác biệt. Cụ thể:

Chính sách, chế độ của nhà nước

Các chính sách, chế độ nhà nước đóng vai trò quan trọng trong việc định hình môi trường kinh doanh và ảnh hưởng trực tiếp đến hoạt động tài chính của doanh nghiệp. Dưới đây là một số ví dụ về ảnh hưởng của các chính sách, chế độ nhà nước đối với tài chính doanh nghiệp:

1. Thuế thu nhập

- Mức thuế suất: Mức thuế thu nhập doanh nghiệp (TNDN) ảnh hưởng trực tiếp đến lợi nhuận sau thuế của doanh nghiệp. Mức thuế suất cao làm giảm lợi nhuận giữ lại, hạn chế khả năng tái đầu tư và phát triển.

- Ưu đãi thuế: Các chính sách ưu đãi thuế (như giảm thuế, miễn thuế trong một số năm đầu hoạt động) khuyến khích đầu tư vào các ngành hoặc khu vực ưu tiên, từ đó giảm gánh nặng tài chính và tăng khả năng sinh lời.

- Thuế giá trị gia tăng (VAT): Các quy định về VAT ảnh hưởng đến dòng tiền và chi phí vận hành. Hoàn thuế VAT nhanh chóng giúp cải thiện dòng tiền của doanh nghiệp.

2. Chính sách đối ngoại

- Thương mại quốc tế: Các hiệp định thương mại tự do (FTA) giảm thuế xuất nhập khẩu, tạo điều kiện thuận lợi cho doanh nghiệp tham gia vào thị trường quốc tế, tăng doanh thu và lợi nhuận.

- Chính sách ngoại hối: Các quy định về quản lý ngoại hối ảnh hưởng đến việc chuyển đổi và lưu chuyển vốn quốc tế. Hạn chế về ngoại hối có thể gây khó khăn cho doanh nghiệp trong việc thanh toán quốc tế và huy động vốn ngoại.

- Biện pháp phòng vệ thương mại: Các biện pháp như chống bán phá giá, thuế tự vệ có thể bảo vệ doanh nghiệp trong nước khỏi cạnh tranh không lành mạnh từ hàng hóa nhập khẩu, nhưng cũng có thể làm tăng chi phí nhập khẩu nguyên liệu.

3. Chế độ kế toán

- Chuẩn mực kế toán: Tuân thủ các chuẩn mực kế toán quốc gia và quốc tế (như IFRS) đảm bảo báo cáo tài chính minh bạch và đáng tin cậy, từ đó cải thiện khả năng huy động vốn và niềm tin của nhà đầu tư.

- Chế độ báo cáo: Quy định về báo cáo tài chính và kiểm toán bắt buộc giúp nâng cao tính minh bạch và trách nhiệm giải trình, nhưng cũng tăng chi phí tuân thủ và yêu cầu nguồn lực tài chính cho việc lập báo cáo và kiểm toán.

- Quản lý tài sản và chi phí: Các quy định về ghi nhận và khấu hao tài sản ảnh hưởng đến giá trị tài sản và chi phí hàng năm, từ đó tác động đến lợi nhuận và báo cáo tài chính.

4. Chính sách tiền tệ và tín dụng

- Lãi suất: Chính sách lãi suất của ngân hàng trung ương ảnh hưởng đến chi phí vay vốn của doanh nghiệp. Lãi suất thấp khuyến khích vay vốn để đầu tư và mở rộng sản xuất kinh doanh.

- Chính sách tín dụng: Các chính sách hỗ trợ tín dụng cho doanh nghiệp nhỏ và vừa (SMEs) tạo điều kiện thuận lợi cho các doanh nghiệp này tiếp cận nguồn vốn với lãi suất ưu đãi.

5. Chính sách lao động và tiền lương

- Quy định về tiền lương: Mức lương tối thiểu và các quy định về phúc lợi lao động ảnh hưởng đến chi phí nhân công của doanh nghiệp.

- Chính sách bảo hiểm xã hội: Các khoản đóng bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp tăng chi phí lao động, nhưng cũng đảm bảo an sinh xã hội cho người lao động, góp phần ổn định nguồn nhân lực.

6. Chính sách môi trường

- Quy định về bảo vệ môi trường: Các quy định về bảo vệ môi trường yêu cầu doanh nghiệp đầu tư vào công nghệ sạch, xử lý chất thải, từ đó tăng chi phí đầu tư và vận hành.

- Chính sách khuyến khích: Các chính sách khuyến khích doanh nghiệp phát triển bền vững, sử dụng năng lượng tái tạo có thể mang lại ưu đãi về thuế và tài chính.

7. Chính sách phát triển công nghệ

Ưu đãi thuế cho R&D: Các chính sách ưu đãi thuế cho hoạt động nghiên cứu và phát triển (R&D) khuyến khích doanh nghiệp đầu tư vào công nghệ mới, tăng cường năng lực cạnh tranh và cải thiện hiệu quả sản xuất.

Tổ chức và quản trị tài chính doanh nghiệp

Tổ chức và quản trị tài chính doanh nghiệp là một phần quan trọng của quản lý doanh nghiệp, bao gồm việc lập kế hoạch, điều hành và kiểm soát các hoạt động tài chính để đạt được các mục tiêu kinh doanh. Dưới đây là các khía cạnh chính của tổ chức và quản trị tài chính doanh nghiệp:

1. Tổ chức Tài chính Doanh nghiệp

1.1 Cơ cấu tổ chức tài chính

- Giám đốc Tài chính (CFO): Chịu trách nhiệm tổng thể về chiến lược tài chính và hoạt động tài chính của công ty, báo cáo trực tiếp cho CEO hoặc hội đồng quản trị.

- Kế toán trưởng: Quản lý các hoạt động kế toán, báo cáo tài chính, và tuân thủ các quy định kế toán.

- Bộ phận Tài chính: Chịu trách nhiệm về quản lý vốn, dòng tiền, và các hoạt động đầu tư.

- Bộ phận Kế toán: Xử lý các hoạt động ghi sổ kế toán, lập báo cáo tài chính và quản lý thuế.

- Bộ phận Kiểm toán Nội bộ: Đảm bảo sự chính xác và minh bạch trong các hoạt động tài chính và kiểm soát nội bộ.

1.2 Vai trò và nhiệm vụ của các bộ phận tài chính

- Quản lý vốn: Lập kế hoạch và quản lý nguồn vốn, bao gồm huy động vốn, quản lý nợ và vốn chủ sở hữu.

- Quản lý dòng tiền: Đảm bảo dòng tiền liên tục và đủ để đáp ứng các nhu cầu hoạt động hàng ngày.

- Quản lý rủi ro tài chính: Phát hiện, đánh giá và quản lý các rủi ro tài chính như rủi ro tín dụng, rủi ro lãi suất, và rủi ro tỷ giá.

- Lập kế hoạch tài chính: Dự báo tài chính, lập ngân sách, và xây dựng các chiến lược tài chính dài hạn.

- Kiểm soát nội bộ: Đảm bảo các quy trình tài chính tuân thủ các quy định pháp luật và các chính sách của công ty.

2. Quản trị Tài chính Doanh nghiệp

2.1 Lập kế hoạch tài chính

- Ngân sách: Xây dựng ngân sách chi tiết cho các bộ phận và dự án, dựa trên các mục tiêu kinh doanh và dự báo tài chính.

- Dự báo tài chính: Sử dụng các mô hình tài chính để dự đoán doanh thu, chi phí và lợi nhuận trong tương lai.

- Chiến lược tài chính: Xác định các mục tiêu tài chính dài hạn và phát triển các kế hoạch để đạt được các mục tiêu đó.

2.2 Quản lý dòng tiền

- Dòng tiền hoạt động: Quản lý tiền mặt từ các hoạt động kinh doanh chính, bao gồm thu tiền từ khách hàng và thanh toán cho nhà cung cấp.

- Dòng tiền đầu tư: Quản lý dòng tiền liên quan đến mua sắm tài sản cố định và đầu tư vào các dự án mới.

- Dòng tiền tài chính: Quản lý tiền mặt liên quan đến huy động vốn và trả nợ.

2.3. Quản lý rủi ro tài chính

- Rủi ro tín dụng: Đánh giá khả năng trả nợ của khách hàng và thiết lập các chính sách tín dụng hợp lý.

- Rủi ro lãi suất: Sử dụng các công cụ tài chính như hợp đồng hoán đổi lãi suất để bảo vệ khỏi biến động lãi suất.

- Rủi ro tỷ giá: Sử dụng các hợp đồng tương lai hoặc quyền chọn ngoại tệ để bảo vệ khỏi biến động tỷ giá.

2.4. Kiểm soát tài chính

- Báo cáo tài chính: Lập và phân tích các báo cáo tài chính như báo cáo thu nhập, bảng cân đối kế toán và báo cáo lưu chuyển tiền tệ.

- Kiểm toán: Thực hiện kiểm toán nội bộ và ngoại bộ để đảm bảo tính chính xác và trung thực của báo cáo tài chính.

- Kiểm soát ngân sách: Giám sát việc thực hiện ngân sách và điều chỉnh khi cần thiết để đảm bảo các bộ phận hoạt động trong phạm vi ngân sách được phê duyệt.

Tải ngay: Mẫu excel phân tích báo cáo tài chính doanh nghiệp

3. Các công cụ và kỹ thuật quản trị tài chính

- Phân tích tài chính: Sử dụng các tỷ số tài chính và kỹ thuật phân tích để đánh giá hiệu suất tài chính và sức khỏe tài chính của doanh nghiệp.

- Quản lý tài sản: Quản lý hiệu quả các tài sản ngắn hạn và dài hạn của doanh nghiệp để tối ưu hóa lợi nhuận.

- Quản lý vốn lưu động: Đảm bảo có đủ vốn lưu động để duy trì hoạt động hàng ngày và tối ưu hóa chu kỳ tiền mặt.

Đọc thêm: Vòng quay tiền mặt nói lên điều gì về bộ máy quản lý doanh nghiệp?

Vấn đề đại diện trong tài chính doanh nghiệp

Vấn đề đại diện trong tài chính doanh nghiệp, hay còn gọi là vấn đề đại lý (agency problem), phát sinh khi có sự phân tách giữa quyền sở hữu và quyền quản lý doanh nghiệp. Điều này thường xảy ra trong các công ty cổ phần, nơi các cổ đông (chủ sở hữu) ủy quyền cho ban quản lý (người đại diện) điều hành hoạt động kinh doanh. Vấn đề đại diện có thể dẫn đến xung đột lợi ích giữa chủ sở hữu và người quản lý, ảnh hưởng đến các quyết định tài chính và hiệu quả hoạt động của doanh nghiệp.

Nguyên nhân của vấn đề đại diện:

- Sự tách biệt quyền sở hữu và quyền quản lý: Trong doanh nghiệp hiện đại, nhà đầu tư thường không tham gia trực tiếp vào việc điều hành doanh nghiệp mà ủy quyền cho ban lãnh đạo (đại diện) thực hiện. Điều này dẫn đến sự tách biệt quyền sở hữu và quyền quản lý, tạo cơ hội cho nhà quản lý hành động trái với lợi ích của nhà đầu tư.

- Thông tin bất cân xứng (asymmetric information): Nhà quản lý thường có nhiều thông tin về doanh nghiệp hơn so với nhà đầu tư. Điều này có thể khiến nhà quản lý lợi dụng thông tin bất đối xứng để phục vụ lợi ích cá nhân, ví dụ như: chi tiêu lãng phí, tham nhũng, đầu tư vào các dự án không hiệu quả, v.v.

- Mục tiêu khác nhau: Nhà đầu tư thường quan tâm đến việc tối đa hóa lợi nhuận trong ngắn hạn, trong khi nhà quản lý có thể quan tâm đến việc duy trì vị trí quyền lực, phát triển doanh nghiệp trong dài hạn, hoặc có những mục tiêu cá nhân khác.

Vụ bê bối tài chính của Enron vào đầu những năm 2000 là một ví dụ nổi bật về vấn đề đại diện. Ban quản lý của Enron đã thực hiện các hành vi gian lận kế toán để che giấu nợ và thua lỗ, làm tăng giá cổ phiếu một cách giả tạo để hưởng lợi cá nhân. Khi vụ việc bị phát hiện, giá cổ phiếu của Enron giảm mạnh, gây thiệt hại lớn cho cổ đông và làm công ty phá sản.

Một ví dụ khác, vụ bê bối khí thải của Volkswagen cũng liên quan đến vấn đề đại diện khi ban quản lý quyết định gian lận kiểm tra khí thải để cải thiện hình ảnh và doanh số bán hàng. Hậu quả là công ty phải chịu phạt hàng tỷ đô la và mất lòng tin từ khách hàng và nhà đầu tư.

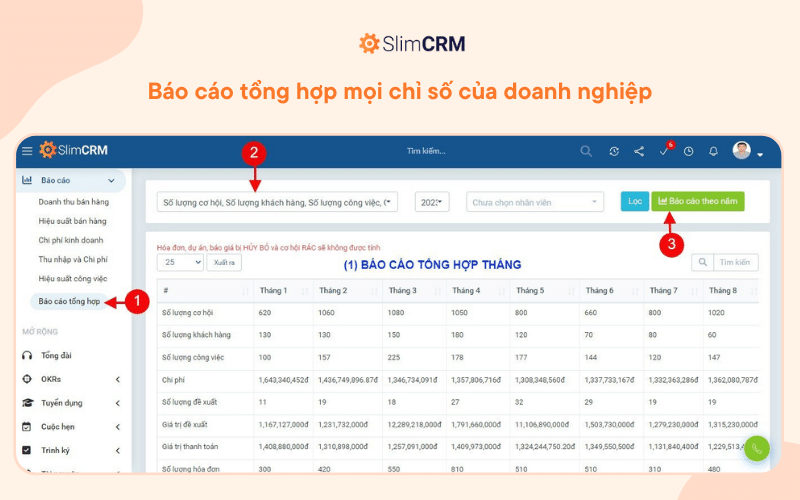

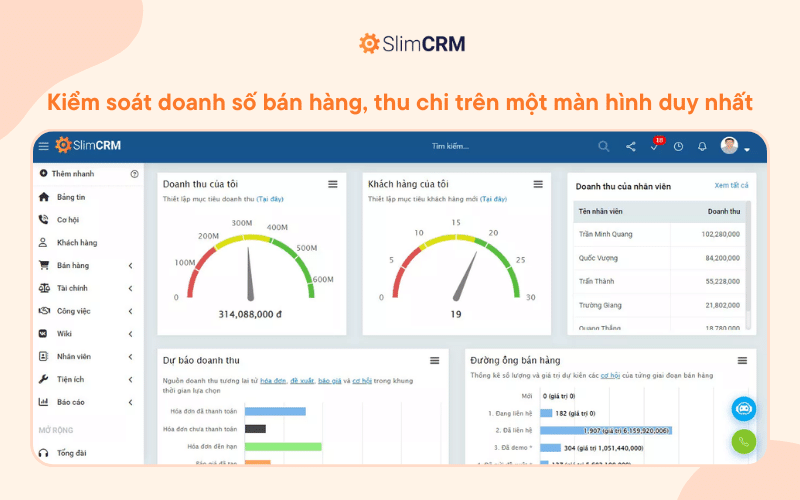

Quản lý tài chính doanh nghiệp dễ dàng hơn với SlimCRM

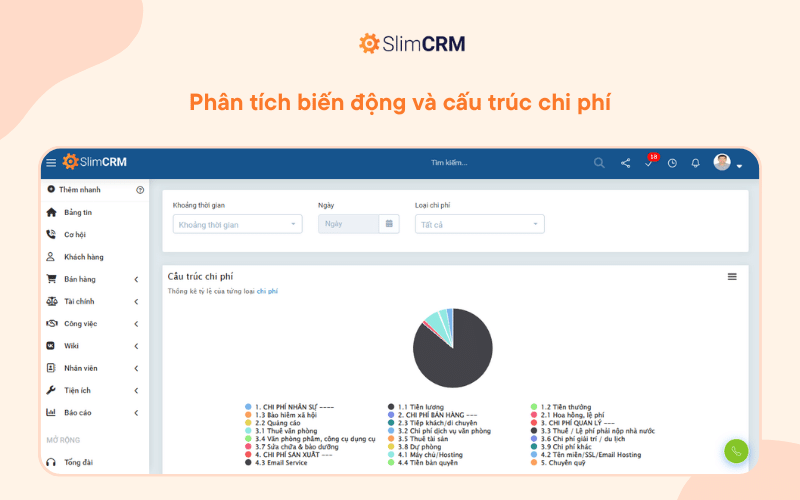

Giải quyết bài toán quản lý tài chính - dòng tiền, SlimCRM giúp nhà quản lý dễ dàng tổng hợp, phân tích và dự báo các chỉ số tài chính, mang đến giải pháp quản lý tài chính - dòng tiền tinh gọn cho doanh nghiệp nhỏ và vừa.

Hiểu rõ thách thức của chủ doanh nghiệp nhỏ:

- Dữ liệu tài chính phân tán, khó tổng hợp và phân tích, nhân viên báo gì thì biết đó

- Khó theo dõi chi tiêu theo thời gian thực và phân loại chi phí.

- Gặp khó khăn trong quản lý dòng tiền và dự đoán nhu cầu vốn.

- Kiêm nhiệm, quản lý nhiều khía cạnh từ tài chính đến sales, quy trình công việc, khách hàng…

- Thiếu cơ sở để thu hút đầu tư do không nắm rõ tình hình tài chính.

SlimCRM giúp bạn:

- Làm chủ dữ liệu tài chính: Thu thập, tổng hợp và phân tích dữ liệu tài chính tự động.

- Kiểm soát doanh nghiệp dễ dàng: Quản lý toàn diện 4 khía cạnh từ tài chính - khách hàng - nhân sự đến quy trình nội bộ.

- Theo dõi chi tiêu theo thời gian thực: Phân loại chi phí chi tiết, dễ dàng nắm bắt tình hình tài chính.

- Quản lý dòng tiền hiệu quả: Dự đoán nhu cầu vốn, đảm bảo nguồn vốn luôn sẵn sàng.

- Nâng cao hiệu quả kinh doanh: Thu hút đầu tư, đưa ra quyết định sáng suốt dựa trên dữ liệu tài chính chính xác.

Mời bạn tự mình tự mình trải nghiệm phần mềm để có đánh giá chính xác nhất!

Giải đáp thắc mắc liên quan

Thị trường tài chính là gì?

Thị trường tài chính là thị trường giao dịch mua bán các loại tài sản tài chính như cổ phiếu, trái phiếu, tín phiếu,...

Tài sản tài chính là gì?

Tài sản tài chính hay công cụ tài chính là các công cụ tài chính đại diện cho giá trị kinh tế mà một cá nhân, doanh nghiệp hoặc tổ chức có quyền sở hữu và có thể sử dụng để thực hiện các giao dịch tài chính. Bao gồm:

- Công cụ nợ (Debt Instrument): trái phiếu, tín phiếu kho bạc, giấy vay, hợp đồng vay, chứng chỉ tiền gửi,...

- Công cụ vốn (Equity Instrument): cổ phiếu, chứng chỉ quỹ đầu tư, quyền chọn mua/bán cổ phiếu…

- Công cụ phái sinh (derivative instrument): hợp đồng tương lai, quyền chọn, hoán đổi lãi suất…

Trung gian tài chính là gì?

Trung gian tài chính là những tổ chức hoặc cá nhân đứng giữa hai hoặc nhiều bên tham gia vào một bối cảnh tài chính. Họ kết nối những người có tiền nhàn rỗi (nhà đầu tư) với những người cần vốn (người vay).

Ví dụ: ngân hàng, công ty bảo hiểm, quỹ đầu tư, công ty chứng khoán….

Hy vọng rằng thông qua bài viết này, bạn đã có cái nhìn tổng quan và nhận thức sâu hơn về tầm quan trọng của "Tài chính doanh nghiệp" và cách mà chúng có thể được quản lý một cách hiệu quả để đạt được mục tiêu kinh doanh. Tin chắc thông qua việc áp dụng những kiến thức từ bài viết này cùng với sự hỗ trợ từ SlimCRM, doanh nghiệp của bạn sẽ tiến xa hơn trên con đường phát triển và thành công.

Bài viết có tham khảo tài liệu: Phân tích tài chính doanh nghiệp - tiến sĩ Lê Hoàng Vinh