Vòng quay vốn lưu động (Working Capital Turnover) là một chỉ số tài chính quan trọng, được sử dụng để đánh giá hiệu quả sử dụng vốn lưu động của doanh nghiệp. Bài viết này sẽ cung cấp cho bạn những thông tin chi tiết về vòng quay vốn lưu động, bao gồm ý nghĩa, công thức tính và ví dụ minh họa. Khám phá ngay cùng SlimCRM bạn nhé!

Vòng quay vốn lưu động là gì?

Vòng quay vốn lưu động (tiếng anh là Working Capital Ratio) là một tỷ lệ đo lường mức độ hiệu quả mà doanh nghiệp sử dụng vốn lưu động của mình để hỗ trợ bán hàng và tăng trưởng. Tỷ lệ này còn được gọi là Tỷ lệ Doanh thu thuần trên Vốn lưu động, dùng để đánh giá mối quan hệ giữa nguồn vốn được sử dụng để tài trợ cho hoạt động của doanh nghiệp và doanh thu mà doanh nghiệp tạo ra để duy trì hoạt động và tạo ra lợi nhuận.

Lưu ý:

- Vốn lưu động là khoản tiền ngắn hạn có sẵn để chi trả các hoạt động kinh doanh hàng ngày.

- Chỉ số vòng quay vốn lưu động càng cao, cho thấy công ty đang sử dụng Vốn lưu động của mình hiệu quả hơn để tạo ra doanh thu.

- Ngược lại, vòng quay thấp có thể là dấu hiệu của việc quản lý hàng tồn kho kém, khó khăn trong việc thu hồi công nợ hoặc thanh toán chậm cho các nhà cung cấp.

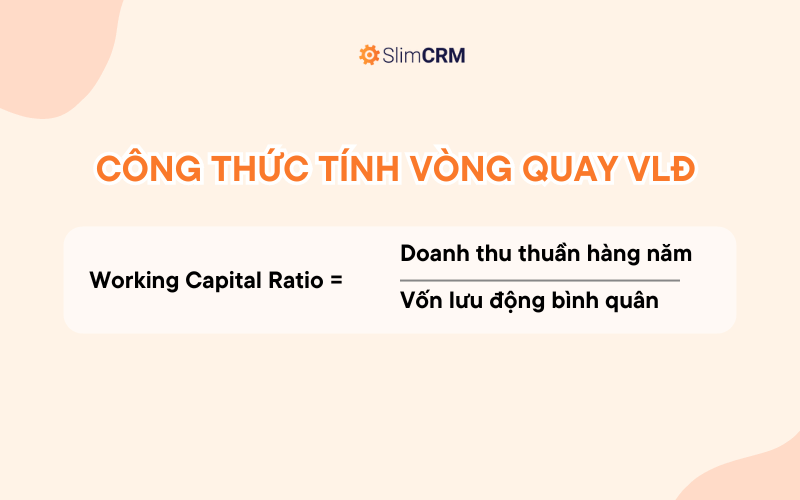

Công thức tính vòng quay vốn lưu động

Cách tính vòng quay vốn lưu động như sau:

Working Capital Ratio = Doanh thu thuần hàng năm/Vốn lưu động bình quân

Trong đó:

- Doanh thu thuần hàng năm: Tổng doanh thu bán hàng của công ty trong một năm, sau khi đã trừ đi các khoản trả lại hàng, chiết khấu và giảm giá.

- Vốn lưu động bình quân: Giá trị trung bình của tài sản lưu động trừ đi các khoản phải trả ngắn hạn trong một năm.

Ví dụ tính vòng quay vốn lưu động

Dưới đây là ví dụ tính Vòng quay Vốn lưu động cho Công ty X trong năm 2024:

1. Bước 1: Xác định Doanh thu ròng hàng năm

Doanh thu ròng (thuần) hàng năm của Công ty X trong năm 2024 là 100 tỷ đồng. Thông tin này có thể được tìm thấy trong Báo cáo tài chính của công ty, cụ thể là Báo cáo kết quả kinh doanh.

2. Bước 2: Xác định Vốn lưu động bình quân

- Tài sản lưu động đầu kỳ: 60 tỷ đồng

- Tài sản lưu động cuối kỳ: 80 tỷ đồng

- Vốn lưu động bình quân: (60 tỷ đồng + 80 tỷ đồng) / 2 = 70 tỷ đồng

3. Bước 3: Tính Vòng quay Vốn lưu động

- Vòng quay Vốn lưu động = Doanh thu ròng hàng năm / Vốn lưu động bình quân

- Vòng quay Vốn lưu động của Công ty X = 100 tỷ đồng / 70 tỷ đồng = 1,43 lần

Phân tích kết quả:

- Vòng quay Vốn lưu động của Công ty X là 1,43 lần, cho thấy công ty đã tạo ra 1,43 đồng doanh thu cho mỗi đồng vốn lưu động sử dụng trong năm 2024.

- Tỷ lệ này cao hơn mức trung bình trong ngành, cho thấy Công ty X đang sử dụng vốn lưu động hiệu quả.

Lưu ý:

- Giá trị "trung bình ngành" có thể được tìm thấy trong các báo cáo nghiên cứu ngành hoặc bằng cách so sánh tỷ lệ vòng quay vốn lưu động của Công ty X với các đối thủ cạnh tranh trong cùng ngành.

- Việc phân tích Vòng quay Vốn lưu động cần kết hợp với các chỉ số tài chính khác để có đánh giá toàn diện về tình hình tài chính của doanh nghiệp

Số vòng quay vốn lưu động thể hiện gì?

1/ Tỷ lệ vòng quay vốn lưu động cao: Cho thấy ban quản lý đang sử dụng rất hiệu quả các tài sản lưu động và các khoản phải trả ngắn hạn của công ty để hỗ trợ bán hàng. Nói cách khác, doanh nghiệp đang tạo ra doanh số bán hàng cao hơn trên mỗi đồng vốn lưu động được sử dụng.

2/ Tỷ lệ vòng quay vlđ thấp: Ngược lại, tỷ lệ vòng quay thấp có thể cho thấy doanh nghiệp đang đầu tư quá nhiều vào các khoản phải thu và hàng tồn kho để hỗ trợ bán hàng. Điều này có thể dẫn đến hai vấn đề:

- Thứ nhất, doanh nghiệp có thể phải chịu lỗ do nợ khó đòi (bad debts).

- Thứ hai, doanh nghiệp có thể bị kẹt với hàng tồn kho lỗi thời (obsolete inventory) không bán được.

Quản trị vốn lưu động

Quản trị Vốn lưu động là quá trình theo dõi và giám sát dòng tiền, tài sản lưu động và các khoản phải trả ngắn hạn thông qua phân tích tỷ lệ của các yếu tố then chốt ảnh hưởng đến chi phí hoạt động. Những yếu tố này bao gồm:

- Vòng quay Vốn lưu động: Như đã đề cập trước đây, đây là tỷ lệ đo lường mức độ hiệu quả sử dụng vốn lưu động để tạo ra doanh thu.

- Tỷ lệ thu hồi công nợ (Collection Ratio): Đánh giá khả năng thu hồi nợ từ khách hàng. Tỷ lệ này càng cao, cho thấy doanh nghiệp càng thu hồi nợ nhanh và hiệu quả.

- Vòng quay Hàng tồn kho (Inventory Turnover Ratio): Thể hiện số lần hàng tồn kho được bán ra và thay thế trong một khoảng thời gian nhất định. Vòng quay hàng tồn kho cao cho thấy doanh nghiệp đang quản lý hàng tồn kho hiệu quả, tránh tình trạng hàng tồn kho lỗi thời và giảm thiểu chi phí lưu kho.

Quản lý Vốn lưu động hiệu quả giúp đảm bảo chu trình hoạt động kinh doanh của doanh nghiệp diễn ra suôn sẻ, bao gồm cả "vòng quay tiền mặt" (Cash Conversion Cycle - CCC). Đây là khoảng thời gian tối thiểu cần thiết để chuyển đổi tài sản lưu động ròng và các khoản phải trả ngắn hạn thành tiền mặt.

Nếu doanh nghiệp không duy trì đủ vốn lưu động để đáp ứng các nghĩa vụ tài chính, tình trạng mất khả năng thanh toán (financial insolvency) có thể xảy ra. Điều này có thể dẫn đến các vấn đề pháp lý nghiêm trọng, buộc doanh nghiệp phải thanh lý tài sản, thậm chí là phá sản.

SlimCRM - phần mềm quản lý tài chính tinh gọn cho doanh nghiệp nhỏ và vừa

Dòng tiền ứ đọng, hàng tồn kho dư thừa, công nợ khó thu hồi... là những vấn đề thường gặp khiến nhiều doanh nghiệp đau đầu. Việc quản lý vốn lưu động hiệu quả đóng vai trò then chốt trong việc đảm bảo hoạt động kinh doanh suôn sẻ và giảm thiểu rủi ro tài chính.

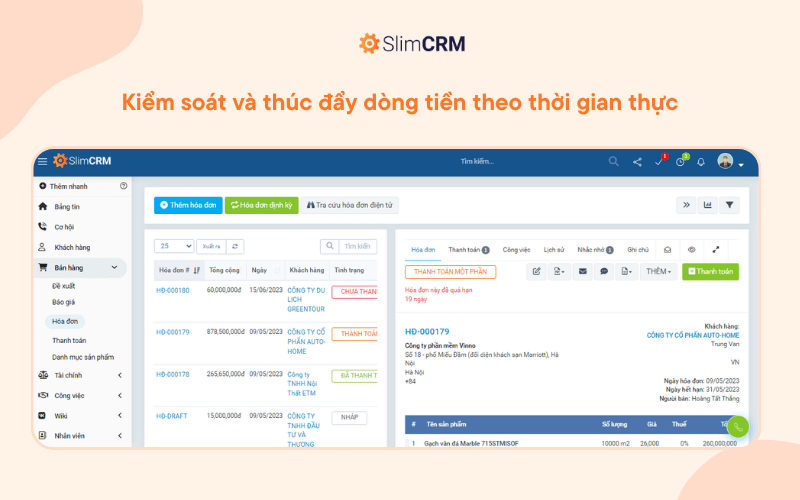

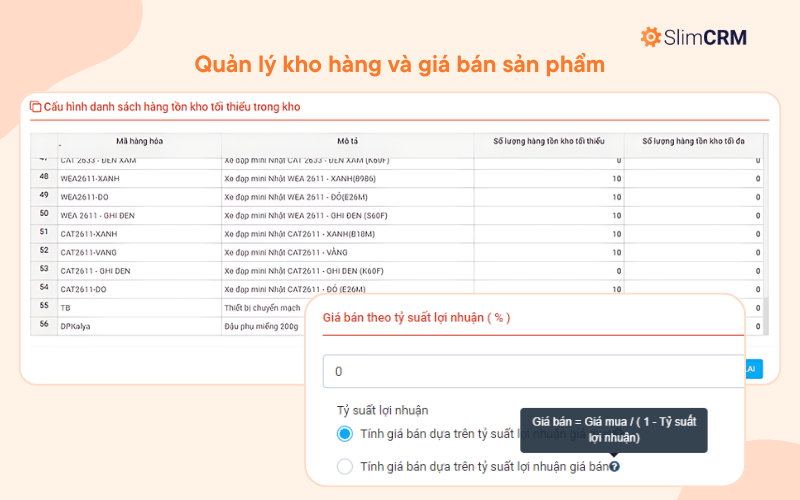

SlimCRM là phần mềm quản trị tinh gọn cho SMEs, giúp bạn tối ưu hóa việc quản lý vốn lưu động, nâng cao hiệu quả kinh doanh:

1. Tự động hóa quy trình thu hồi công nợ: SlimCRM cho phép theo dõi và quản lý tập trung các khoản phải thu từ khách hàng; gửi nhắc nhở thanh toán tự động, phân loại công nợ theo mức độ rủi ro; tự động hóa quy trình thu hồi công nợ, tiết kiệm thời gian và nhân lực.

2. Tối ưu hóa quản lý hàng tồn kho: Với SlimCRM, bạn có thể theo dõi lượng hàng tồn kho theo từng mặt hàng, kho hàng; cảnh báo khi hàng tồn kho sắp hết hoặc dư thừa; lập kế hoạch nhập kho khoa học, giảm thiểu chi phí lưu kho.

3. Nâng cao hiệu quả bán hàng: Phần mềm giúp lưu trữ dữ liệu khách hàng, phân khúc khách hàng hiệu quả từ đó đề xuất chiến lược bán hàng phù hợp. Bên cạnh đó, SlimCRM cung cấp hệ thống quản lý quy trình bán hàng chuẩn quốc tế từ tiếp cận khách hàng đến chốt đơn hàng, giúp tăng tỷ lệ chuyển đổi, thúc đẩy doanh thu.

4. Báo cáo chi tiết và trực quan: SlimCRM cung cấp báo cáo chi tiết về doanh thu, chi phí, biến động ngân lưu ròng,...giúp bạn nắm bắt tình hình tài chính theo thời gian thực, đưa ra quyết định chiến lược sáng suốt.

Đăng ký dùng thử miễn phí để trải nghiệm sự khác biệt của SlimCRM!

FAQs

Vòng quay vốn lưu động giảm nói lên điều gì?

- Doanh nghiệp đang đầu tư quá nhiều vào hàng tồn kho hoặc khoản phải thu, dẫn đến dòng tiền bị ứ đọng.

- Khả năng bán hàng hoặc thu hồi công nợ chậm.

- Hiệu quả sử dụng vốn lưu động giảm sút.

Vòng quay vốn lưu động tăng nói lên điều gì?

- Doanh nghiệp đang sử dụng vốn lưu động hiệu quả hơn.

- Hàng tồn kho được quản lý tốt, khả năng bán hàng và thu hồi công nợ nhanh.

Vòng quay vốn lưu động ròng là gì?

Vòng quay vốn lưu động ròng là chỉ số tài chính đo lường hiệu quả sử dụng vốn lưu động ròng của công ty. Nó được tính bằng cách lấy doanh thu thuần chia cho vốn lưu động ròng (vốn lưu động ròng = tài sản ngắn hạn - nợ ngắn hạn = nguồn vốn dài hạn - tài sản dài hạn). Chỉ số này cho biết công ty tạo ra bao nhiêu doanh thu từ mỗi đồng vốn lưu động ròng.

Hy vọng những chia sẻ trên đây đã cung cấp cho bạn những kiến thức bổ ích về vòng quay vốn lưu động. Hãy áp dụng những kiến thức này để đánh giá tình hình tài chính của doanh nghiệp và đưa ra các biện pháp quản lý vốn lưu động hiệu quả nhất.