Tỷ số thanh toán nhanh (quick ratio) là chỉ số tài chính quan trọng giúp đánh giá khả năng thanh toán nợ ngắn hạn của doanh nghiệp. Vậy tỷ lệ thanh toán nhanh là gì? Sự khác biệt giữa tỷ lệ thanh toán nhanh và tỷ lệ thanh toán hiện hành ra sao? Hãy cùng SlimCRM giải đáp qua bài viết sau bạn nhé!

Tỷ số thanh toán nhanh (quick ratio) là gì?

Tỷ số thanh toán nhanh (tiếng anh là Quick Ratio) là một chỉ số đánh giá khả năng thanh khoản ngắn hạn của doanh nghiệp. Quick Ratio đo lường khả năng đáp ứng các khoản nợ ngắn hạn bằng các tài sản lưu động có tính thanh khoản cao nhất (tài sản nhanh chóng và dễ dàng chuyển đổi thành tiền mặt).

Nói cách khác, tỷ số thanh toán nhanh thể hiện 1 đồng nợ ngắn hạn được đảm bảo thanh toán bằng bao nhiêu đồng “tài sản lưu động cao”.

Do phản ánh khả năng sử dụng ngay lập tức các tài sản gần giống tiền mặt (tài sản có thể chuyển đổi nhanh chóng thành tiền mặt) để thanh toán các khoản nợ ngắn hạn, tỷ lệ này còn được gọi là Acid Test Ratio. "Acid Test Ratio" là thuật ngữ thường dùng để chỉ một bài kiểm tra nhanh nhằm cho kết quả ngay lập tức.

Hiểu bản chất của tỷ số thanh toán nhanh

Tỷ lệ Thanh Toán Nhanh đo lường khả năng thanh toán ngắn hạn của doanh nghiệp bằng cách so sánh giá trị của tài sản lưu động cao (tài sản thanh khoản) với giá trị của nợ ngắn hạn.

Tài sản lưu động cao: Là các khoản mục thuộc tài sản ngắn hạn có thể nhanh chóng chuyển đổi thành tiền mặt với ít ảnh hưởng đến giá bán trên thị trường. Ví dụ: tiền mặt, tiền gửi ngân hàng ngắn hạn, chứng khoán ngắn hạn,...

Nợ ngắn hạn: Là các khoản nợ hoặc nghĩa vụ của doanh nghiệp đến hạn thanh toán với các chủ nợ trong vòng một năm. Ví dụ: vay ngắn hạn, accounts payable (khoản phải trả cho nhà cung cấp), accrued expenses (chi phí phát sinh nhưng chưa thanh toán),...

- Tỷ số Thanh Toán Nhanh bằng 1 được coi là mức bình thường. Điều này cho thấy doanh nghiệp có đủ tài sản thanh khoản để chuyển đổi ngay lập tức và thanh toán hết các khoản nợ ngắn hạn.

- Tỷ số Thanh Toán Nhanh dưới 1: Doanh nghiệp có thể gặp khó khăn trong việc thanh toán toàn bộ các khoản nợ ngắn hạn trong thời gian ngắn.

- Tỷ số Thanh Toán Nhanh trên 1: Doanh nghiệp có khả năng thanh toán ngay lập tức các khoản nợ ngắn hạn. Ví dụ, tỷ lệ 1,5 cho biết doanh nghiệp có 1,5 đồng tài sản thanh khoản để trang trải cho mỗi 1 đồng nợ ngắn hạn.

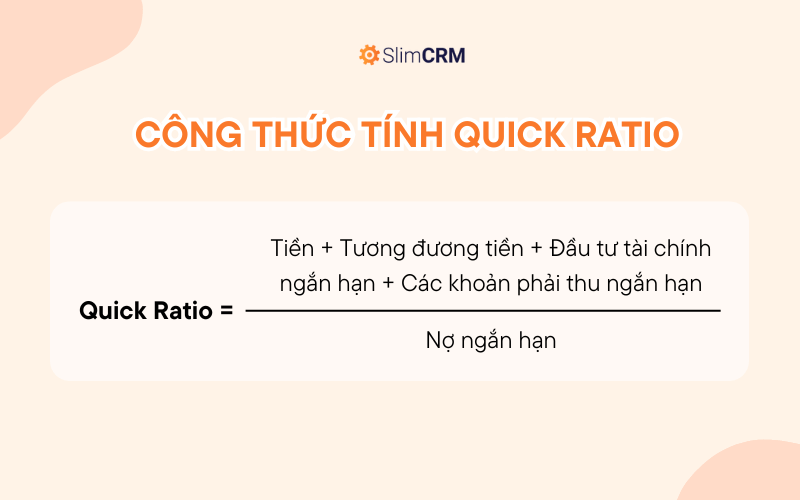

Công thức tính tỷ lệ thanh toán nhanh

Tỷ số thanh toán nhanh (quick ratio) = Tài sản lưu động cao/Nợ ngắn hạn = (tiền + tương đương tiền + đầu tư tài chính ngắn hạn + các khoản phải thu ngắn hạn) / nợ ngắn hạn

- Tùy thuộc vào loại tài sản lưu động (tài sản ngắn hạn) mà công ty có trên bảng cân đối kế toán, công ty cũng có thể tính toán tài sản lưu động cao bằng cách trừ đi các tài sản lưu động khó thanh khoản khỏi tổng tài sản lưu động.

Ví dụ: Vì hàng tồn kho và chi phí trả trước thường không dễ dàng hoặc nhanh chóng chuyển đổi thành tiền mặt, nên một công ty có thể tính toán tài sản thanh khoản theo công thức sau:

Tài sản lưu động cao (Quick Assets) = Tổng tài sản lưu động (TCA) - Hàng tồn kho - Chi phí trả trước (PE).

- Nợ ngắn hạn (hay nguồn vốn ngắn hạn) bao gồm 2 khoản: một là nợ chiếm dụng (loại nợ phải trả thường xuyên, không tính tác động của lãi vay ví dụ như tiền lương nhân viên, thuế đến hạn phải nộp, phải trả người bán ngắn hạn, nợ dài hạn đến hạn phải trả…), hai là nợ vay (phát sinh thêm chi phí lãi vay)

Ví dụ về tỷ lệ thanh toán nhanh

Dưới đây là tính toán tỷ lệ thanh toán nhanh dựa trên các con số xuất hiện trên bảng cân đối kế toán của hai đối thủ cạnh tranh hàng đầu trong lĩnh vực chăm sóc sức khỏe cá nhân, Procter & Gamble và Johnson & Johnson, cho năm tài chính kết thúc vào năm 2021.

Với tỷ lệ thanh toán nhanh trên 1,0, Johnson & Johnson dường như đang ở vị thế tốt để trang trải các khoản nợ ngắn hạn, vì tài sản thanh khoản của họ lớn hơn tổng nợ ngắn hạn. Ngược lại, Procter & Gamble có thể không thể thanh toán hết các khoản nợ ngắn hạn chỉ bằng tài sản thanh khoản, vì tỷ lệ thanh toán nhanh của họ thấp hơn 1 đáng kể, ở mức 0,45. Điều này cho thấy, bất kể lợi nhuận hay thu nhập, Johnson & Johnson dường như có sức khỏe tài chính ngắn hạn tốt hơn về khả năng đáp ứng các yêu cầu nợ ngắn hạn.

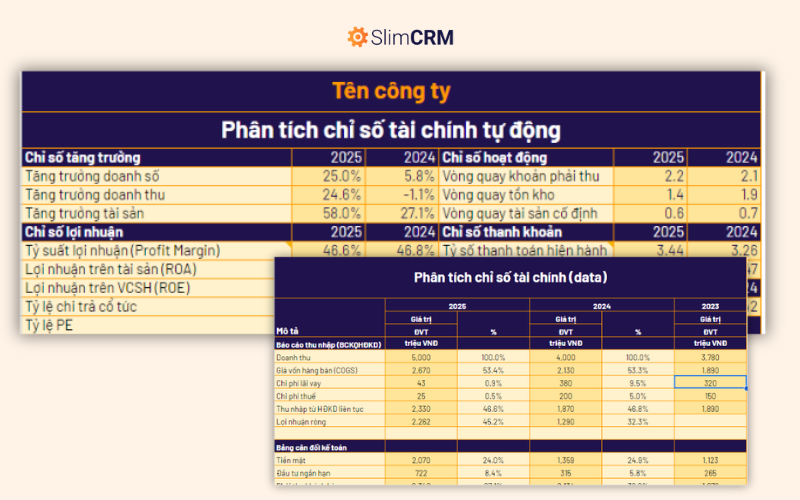

Tải ngay: Mẫu excel phân tích các chỉ số tài chính doanh nghiệp!

Phân biệt tỷ lệ thanh toán nhanh và tỷ lệ thanh toán hiện hành

Tỷ lệ Thanh Toán Nhanh (Quick Ratio) được coi là thận trọng hơn so với Tỷ lệ thanh toán hiện hành (Current Ratio) vì nó loại trừ hàng tồn kho và các tài sản lưu động khác, vốn thường khó chuyển đổi thành tiền mặt hơn. Quick Ratio chỉ tính đến những tài sản có thể chuyển đổi thành tiền mặt trong thời gian ngắn. Ngược lại, Current Ratio bao gồm cả hàng tồn kho và chi phí trả trước.

- Hàng tồn kho: Ở hầu hết các doanh nghiệp, việc thanh lý hàng tồn kho thường mất thời gian, mặc dù một số ít trường hợp hiếm hoi, doanh nghiệp có thể xoay vòng hàng tồn kho đủ nhanh để coi nó là tài sản thanh khoản.

- Chi phí trả trước: Mặc dù là tài sản, nhưng chi phí trả trước không thể sử dụng để thanh toán các khoản nợ ngắn hạn, do đó chúng được loại trừ khỏi Tỷ số Thanh Toán Nhanh.

Tóm lại, vì Tỷ lệ Thanh Toán Nhanh chỉ tính đến những tài sản có tính thanh khoản cao nhất, nên nó cung cấp cái nhìn chính xác hơn về khả năng đáp ứng các khoản nợ ngắn hạn bằng nguồn lực sẵn có của doanh nghiệp. Tuy nhiên, điều quan trọng là cần phân tích cả Tỷ lệ Khả Năng Thanh Toán Ngắn Hạn và Tỷ lệ Thanh Toán Nhanh để có được đánh giá toàn diện về khả năng thanh toán nợ ngắn hạn của doanh nghiệp.

Ưu nhược điểm của Quick Ratio

Chỉ số thanh toán nhanh bao nhiêu là tốt?

Tiêu chuẩn thì tỷ số thanh toán nhanh lớn hơn 1 được xem là tốt, cho thấy doanh nghiệp có đủ tài sản thanh khoản để thanh toán ngay lập tức các khoản nợ ngắn hạn, thể hiện khả năng thanh toán tốt, sức khỏe tài chính mạnh.

Tuy nhiên, cần lưu ý mức tỷ lệ "tốt" có thể khác nhau giữa các ngành nghề: Ngành công nghiệp nặng thường có tỷ số thanh toán nhanh thấp hơn do giá trị hàng tồn kho cao. Trong khi đó, ngành bán lẻ thường có tỷ lệ thanh toán nhanh cao hơn do khả năng thanh khoản cao của hàng tồn kho.

Doanh nghiệp cần so sánh Tỷ lệ Thanh Toán Nhanh của mình với mức trung bình trong ngành để đánh giá hiệu quả hoạt động.

Bên cạnh đó, cần kết hợp phân tích Tỷ lệ Thanh Toán Nhanh với các chỉ số tài chính khác như tỷ lệ thanh toán hiện thời, vòng quay tồn kho, vòng quay khoản phải thu, dòng tiền hoạt động (OCF),... để có đánh giá toàn diện về sức khỏe tài chính của doanh nghiệp.

Hy vọng bài viết giúp bạn hiểu rõ hơn về tỷ số thanh toán nhanh và ý nghĩa của tỷ số này trong báo cáo tài chính. Đừng quên theo dõi SlimCRM để cập nhật những kiến thức mới nhất về tài chính doanh nghiệp bạn nhé!

Tham khảo: Investopedia