ROE là gì? Dưới góc độ tài chính doanh nghiệp, nhà quản lý cần làm gì để tăng ROE và thu hút đầu tư? Hãy theo dõi bài viết sau của SlimCRM!

ROE là gì?

ROE (viết tắt của Return On Equity - lợi nhuận trên vốn cổ phần) hay tỷ suất lợi nhuận trên vốn chủ sở hữu là chỉ số tài chính thể hiện thước đo lợi nhuận của một công ty và mức độ hiệu quả của việc sử dụng vốn cổ phần để tạo ra lợi nhuận. Nói cách khác, ROE cho biết, 1 đồng vốn chủ sở hữu tạo ra bao nhiêu đồng lợi nhuận ròng cho doanh nghiệp.

Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) càng cao chứng tỏ hiệu quả sử dụng vốn để tạo ra lợi nhuận cho chủ sở hữu càng tốt.

Tải ngay:

1. 13 mẫu excel phân tích chỉ số tài chính doanh nghiệp kèm hướng dẫn chi tiết

Cách tính ROE trong báo cáo tài chính

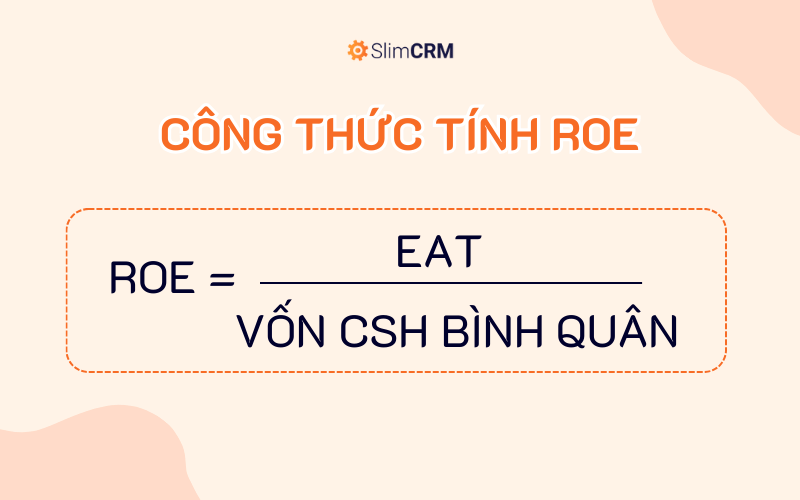

Công thức tính tỷ suất lợi nhuận vốn chủ sở hữu ROE trong báo cáo tài chính như sau:

ROE = EAT/Vốn chủ sở hữu bình quân

Trong đó,

- EAT: thu nhập ròng hay lợi nhuận ròng, được tính trước khi trả cổ tức cho cổ đông phổ thông và sau khi chia cổ tức cho cổ đông ưu đãi + lãi vay. Con số này sẽ được lấy trong bảng báo cáo kết quả hoạt động kinh doanh.

- Vốn chủ sở hữu bình quân - xuất phát từ bảng cân đối kế toán. Cách tính vốn chủ sở hữu bình quân là lấy trung bình cộng của vốn chủ sở hữu đầu kỳ và cuối kỳ báo cáo.

ROE chịu tác động của những yếu tố nào?

Những yếu tố ảnh hưởng đến ROE là gì? Phân tích ROE theo mô hình Dupont, ta sẽ có:

ROE = EAT/Vốn CSHBQ = [EAT/DTT] x [DTT/Tổng Vốn BQ] x [Tổng Vốn BQ/Vốn CSHBQ]

Như vậy, ROE chịu tác động của 3 yếu tố:

- Hiệu quả tiết kiệm chi phí (chi phí hoạt động, lãi vay và thuế)

- Vòng quay tổng vốn hay hiệu quả tiết kiệm vốn hoặc hiệu quả sử dụng vốn tạo doanh thu

- Hệ số đòn bẩy tài chính (số nhân vốn chủ sở hữu)

Dưới góc độ tài chính doanh nghiệp, để có một chỉ số ROE tốt, nhà quản lý cần:

- Giảm chi phí: giảm chi phí hoạt động, chi phí lãi vay, và chi phí thuế.

- Tăng doanh thu: tìm cách tăng doanh thu thông qua mở rộng thị trường, phát triển sản phẩm mới, hoặc tăng giá bán.

- Tăng vòng quay tài sản: Nhà quản lý cần sử dụng tài sản hiệu quả hơn để tạo ra nhiều lợi nhuận hơn.

- Cân nhắc tác động của đòn bẩy tài chính

Chỉ số ROE nói lên điều gì?

Ý nghĩa ROE thể hiện ở 4 khía cạnh:

- Hiệu suất đầu tư của vốn chủ sở hữu: ROE đo lường khả năng của doanh nghiệp tạo ra lợi nhuận từ mỗi đơn vị vốn chủ sở hữu. Một ROE cao thường cho thấy doanh nghiệp có khả năng tận dụng tốt vốn của cổ đông để tạo ra lợi nhuận.

- Hiệu suất quản lý: ROE có thể phản ánh khả năng quản lý của doanh nghiệp. Một ROE cao (khi so sánh với ngành và các năm trước) có thể chỉ ra rằng doanh nghiệp được quản lý hiệu quả, sử dụng tài nguyên một cách tốt và tạo ra giá trị cho cổ đông.

- So sánh với ngành và thị trường: Để đánh giá ROE, điều quan trọng là hãy so sánh nó với ROE trung bình của ngành và thị trường. Nếu ROE của doanh nghiệp cao hơn so với ngành và thị trường, đó có thể là một dấu hiệu tích cực.

- Tình trạng tài chính: tỷ suất lợi nhuận vốn chủ sở hữu cũng có thể phản ánh tình trạng tài chính tổng thể của doanh nghiệp. Nếu ROE giảm hoặc tăng vọt mà không có lý do rõ ràng, điều này có thể là một cảnh báo về vấn đề trong cách doanh nghiệp quản lý vốn.

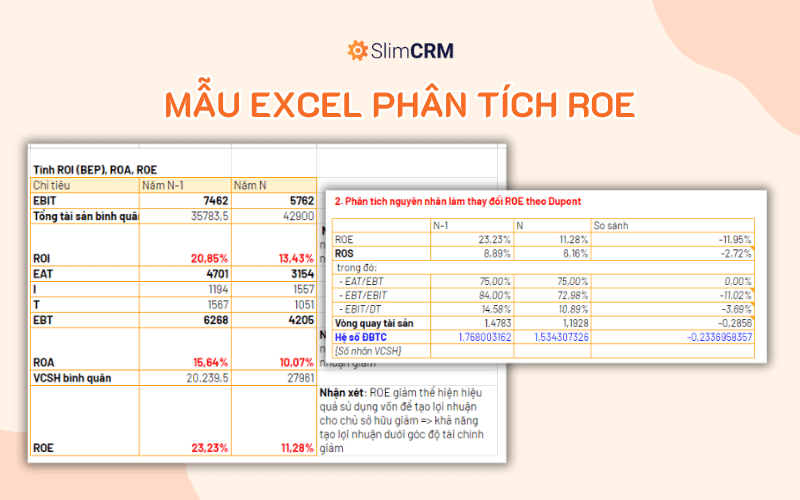

Mẫu excel phân tích ROE trong báo cáo tài chính

Dưới đây là một mẫu Excel đơn giản để phân tích ROE trong báo cáo tài chính. Bạn có thể sử dụng mẫu này để nhập dữ liệu từ báo cáo tài chính của doanh nghiệp và tự động tính toán ROE. Mẫu này tập trung vào 2 yếu tố:

- Phân tích nguyên nhân làm thay đổi tỷ suất lợi nhuận vốn chủ sở hữu ROE theo Dupont

- Mô hình mối quan hệ giữa ROE và ROA theo lý thuyết M&M

ROE bao nhiêu là tốt?

Để biết điểm ROE (tỷ suất lợi nhuận trên vốn chủ sở hữu) của một công ty là tốt hay xấu, ta phải đặt chỉ số này trong tương quan ngành của nó. Ví dụ như:

- Cổ phiếu ngành điện lực (ví dụ như EVN) có nhiều tài sản và nợ trên bảng cân đối kế toán, nhưng lợi nhuận ròng lại tương đối nhỏ. ROE bình thường trong ngành này tầm 10% trở xuống.

- Ngược lại, cổ phiếu công nghệ hay bán lẻ (ví dụ như FPT hay Thế Giới Di Động) thì tài sản ít hơn, nên lợi nhuận ròng chiếm tỷ trọng cao hơn. ROE bình thường trong ngành này có thể lên tới 18% hoặc hơn.

Vậy, ROE bao nhiêu là tốt? Nói chung, ROE của một công ty nên ngang bằng hoặc nhỉnh hơn một chút so với mức trung bình của ngành. Giống như TechCo, duy trì ROE ổn định 18% trong vài năm, trong khi họ hàng xung quanh chỉ có 15%, thì có thể suy ra là ban quản lý của TechCo đang rất giỏi trong việc sử dụng vốn để sinh lời.

Tuy nhiên, khi xem xét đến mức độ tốt xấu của ROE, bạn cũng nên đặt nó trong bối cảnh chung của ngành, nghĩa là mỗi ngành có một chuẩn khác nhau. Nhưng mà để nhanh gọn lẹ, nhiều nhà đầu tư thường lấy ROE gần bằng mức trung bình dài hạn của S&P 500 (tính đến quý 4/2022 là 13.29%) làm mốc chấp nhận được, và dưới 10% thì hơi đuối.

Xem thêm: ROA là gì? Mối quan hệ giữa ROA và ROE trong báo cáo tài chính

ROE cao ngất ngưởng: báo động hay cơ hội?

Tại sao một ROE trung bình hoặc nhỉnh hơn trung bình một chút vẫn hay hơn ROE gấp đôi, gấp ba, thậm chí cao chót vót so với công ty cùng ngành? Ừ thì, đôi khi ROE cực cao là do công ty làm ăn đỉnh, lợi nhuận ròng khủng so với vốn chủ sở hữu. Nhưng điều này cũng tiềm ẩn một thực tế đáng lo: vốn chủ sở hữu quá bé so với lợi nhuận ròng! Điều này nghĩa là gì?

1. Lợi nhuận “ảo”: Bạn cứ tưởng tượng một công ty lỗ lòi mấy năm liền. Lỗ thì dĩ nhiên hụt vốn chủ sở hữu. Bỗng nhiên năm nay lời đậm trong khi vốn chủ sở hữu vẫn nhỏ, vậy là ROE tăng vọt nhìn rất hấp dẫn. Nhưng liệu công ty này có đảm bảo sang năm vẫn lời như vậy không? Lợi nhuận ròng bất ổn như vậy có đáng tin không?

2. Nợ quá nhiều: quay lại với phần phân tích Dupont ở trên, đòn bẩy tài chính cũng là một trong những yếu tố tác động cùng chiều với ROE. Vay nợ nhiều, vốn chủ sở hữu thì ít, ROE càng dễ tăng.

Vay tiền để cải thiện hiệu quả kinh doanh thì không sao, nhưng một trường hợp phổ biến là vay tiền đi mua lại cổ phiếu của chính công ty mình để làm đẹp bảng CĐKT. EPS tăng cao, ROE tăng nốt. Nhưng thực lực công ty thì dậm chân tại chỗ, thậm chí còn nguy hiểm vì gánh nặng nợ nần.

3. Lỗ ròng và vốn âm

Nghe có vẻ vô lý, nhưng lỗ nặng và vốn chủ sở hữu âm cũng có thể khiến tỷ suất lợi nhuận trên vốn chủ sở hữu ROE cao “giả tạo”. Ví dụ: lỗ ròng kéo dài khiến vốn chủ sở hữu âm. Chia âm cho âm... lại ra dương! (Thực tế thì chẳng ai đi tính ROE là gì khi cả hai yếu tố đều âm như vậy cả đâu)

Trường hợp Redflag như vậy thì tốt nhất là tránh xa, vì nó thường do nợ nần quá nhiều hoặc lợi nhuận không ổn định. Dù có ngoại lệ là công ty dùng tiền mặt mua lại cổ phiếu thay cho trả cổ tức, nhưng cũng cần tìm hiểu kỹ nguyên nhân cụ thể.

Hạn chế của ROE là gì?

ROE cao không phải lúc nào cũng là tín hiệu tích cực vì đôi khi chỉ số này không phản ánh đúng tình hình.

- Lợi nhuận bập bõm: ROE cao có thể do lợi nhuận biến động mạnh, không ổn định, khó đánh giá sức khỏe thực sự của công ty.

- Nợ chồng chất: ROE cao cũng có thể do vay mượn quá nhiều

- Biến hóa khó lường: ROE nhảy múa liên tục qua các giai đoạn có thể do áp dụng các phương pháp kế toán không nhất quán, nói toẹt ra thì là “chơi bẩn” với sổ sách, ảnh hưởng đến độ chính xác.

- Lỗ thì đừng dùng để đánh giá: Công ty lỗ thì không thể dùng ROE để đánh giá.

- Ngành khác nhau, ROE cũng khác nhau: Mỗi ngành có một chuẩn ROE riêng, tùy thuộc vào biên lợi nhuận và cách huy động vốn. Nhiều người cứ đi so sánh công ty già dặn với startup mới thành lập thì khập khiễng lắm!

ROE và chỉ số tăng trưởng bền vững (SGR)

Tốc độ tăng trưởng bền vững (Sustainable Growth Rate) và tỷ lệ tăng cổ tức có thể ước tính bằng cách sử dụng ROE (lợi nhuận trên vốn chủ sở hữu), giả sử rằng tỷ lệ này xấp xỉ hoặc cao hơn một chút so với mức trung bình của các công ty cùng ngành.

Công thức đơn giản là: SGR = ROE x Tỷ lệ tái đầu tư (tỷ lệ lợi nhuận giữ lại để "tái đầu tư").

Ví dụ:

Công ty A có ROE là 15% và có tỷ lệ lợi nhuận giữ lại là 70%. Doanh nghiệp B cũng có ROE là 15% nhưng có tỷ lệ giữ lại là 90%. Đối với Công ty A, tốc độ tăng trưởng bền vững là 10,5% (15% * 70%), SGR của doanh nghiệp B là 13,5% (15% * 90%).

Một cổ phiếu đang tăng trưởng với tốc độ chậm hơn tốc độ bền vững của nó có thể bị định giá thấp hoặc thị trường có thể đang phải gánh chịu những rủi ro tài chính. Trong cả hai trường hợp, tốc độ tăng trưởng cao hơn hoặc thấp hơn nhiều so với tốc độ bền vững cần được điều tra bổ sung.

SlimCRM - phần mềm quản lý tài chính tinh gọn cho doanh nghiệp nhỏ và vừa

Gỡ rối sự phức tạp của nhà quản lý trong việc tổng hợp, phân tích và dự báo các chỉ số tài chính, SlimCRM cung cấp giải pháp quản lý tài chính - dòng tiền tinh gọn cho doanh nghiệp.

Nhận thấy những thách thức của chủ doanh nghiệp trong quản lý tài chính, dòng tiền:

- Dữ liệu tài chính phân tán khiến việc tổng hợp và phân tích dữ liệu trở nên khó khăn, chỉ có thể thông qua bộ phận kế toán mới biết được tình hình thu chi, doanh thu lợi nhuận doanh nghiệp.

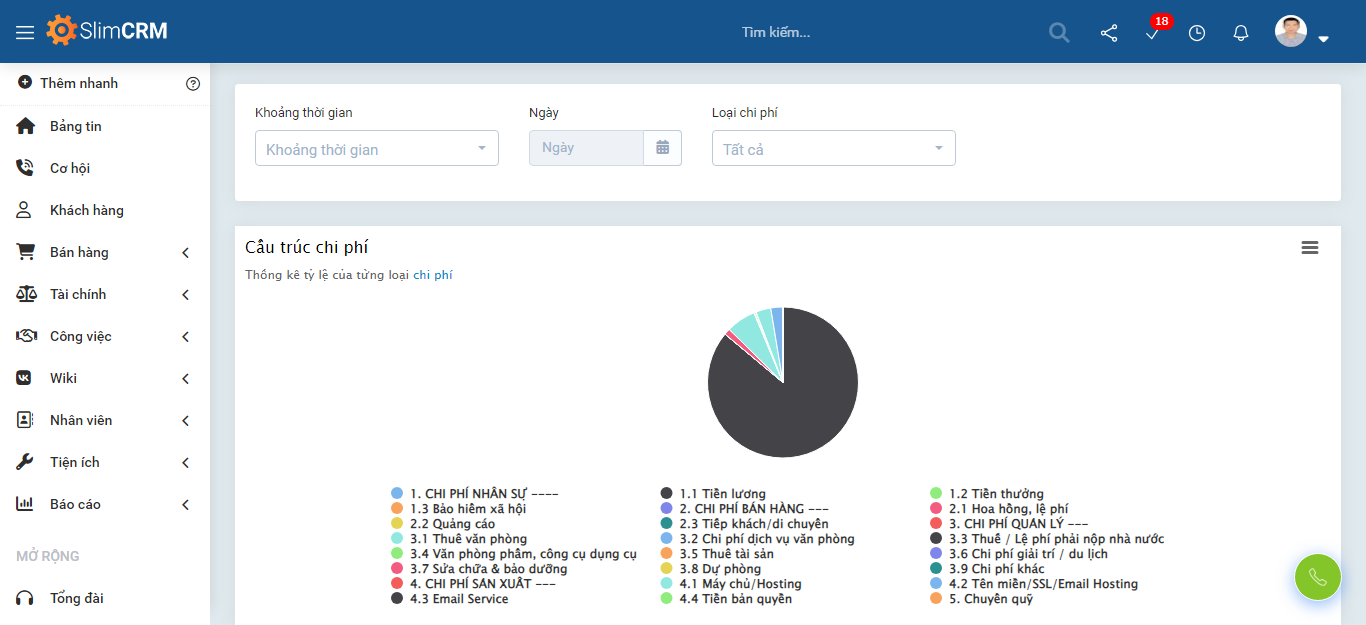

- Khó khăn trong việc theo dõi chi tiêu theo thời gian thực, phân loại chi phí theo từng hạng mục, khiến bạn mù mờ về tình hình tài chính.

- Gặp khó khăn trong việc quản lý dòng tiền ra vào cũng như dự đoán dòng tiền, dẫn đến tình trạng thiếu hụt hoặc dư thừa vốn, ảnh hưởng đến hoạt động kinh doanh.

- Không hiểu được gốc rễ nguyên nhân lãi lỗ, các chỉ số tài chính lên xuống từ đâu mà ra, cơ sở nào để nhà đầu tư rót tiền vào doanh nghiệp khi chính bản thân còn loay hoay về hoạt động kinh doanh của mình?

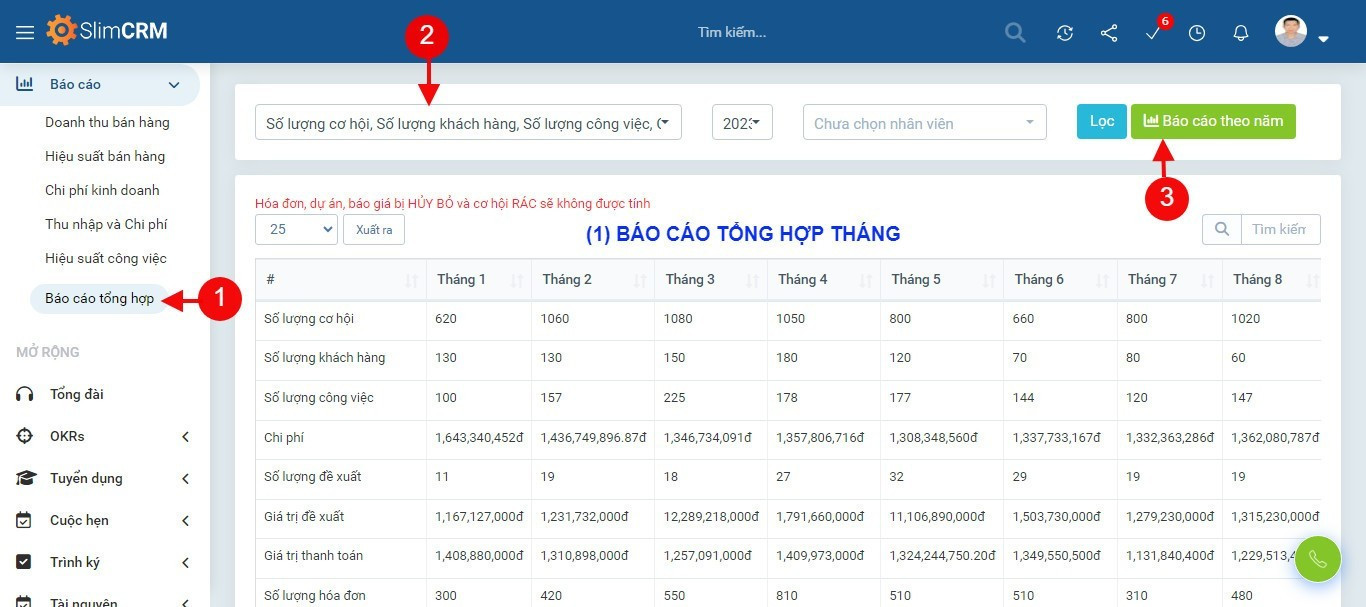

Giải quyết những vấn đề đó, SlimCRM giúp bạn:

- Tập trung dữ liệu tài chính: Tất cả thông tin được "gom" vào một nơi, giúp bạn dễ dàng theo dõi và quản lý.

- Quản lý dòng tiền theo thời gian thực

- Phân tích biến động và cấu trúc chi phí, từ đó phân bổ ngân sách hợp lý, chủ động sắp xếp nguồn vốn để tạo dòng tiền hiệu quả

- Dự báo doanh thu tự động dựa trên dữ liệu đội sales

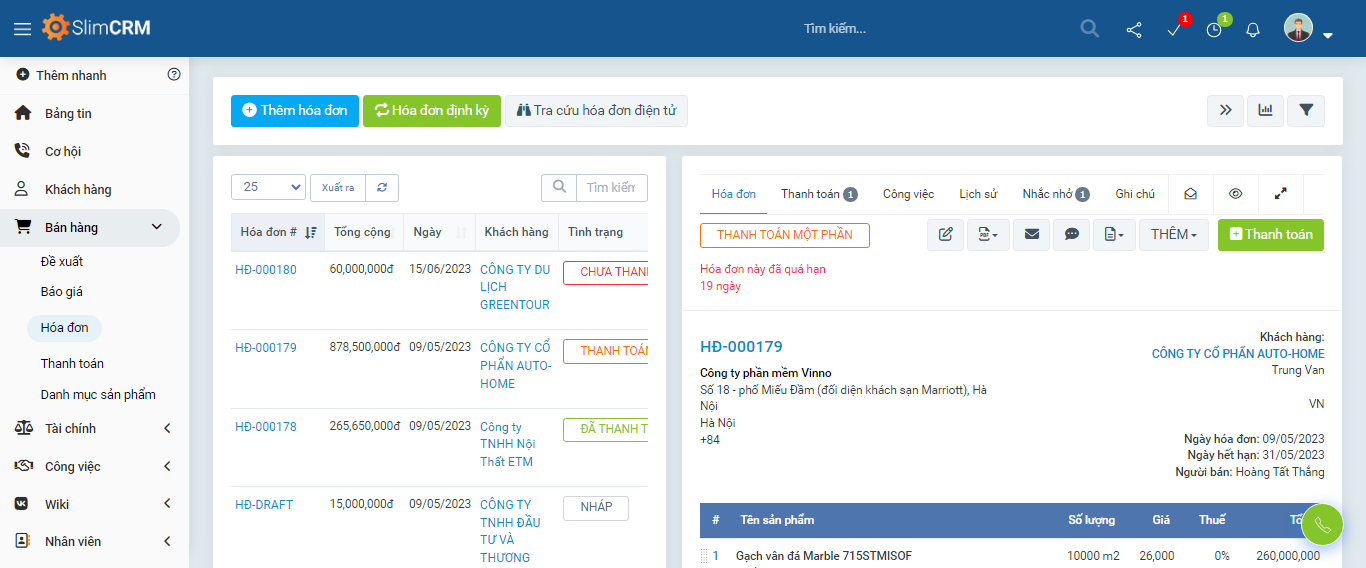

- Tự động tạo hóa đơn, hợp đồng và quản lý hóa đơn, hợp đồng tập trung, chính xác

- Dashboard báo cáo tự động dạng ad hoc report cho phép nắm bắt tổng quan mọi chỉ số của doanh nghiệp từ trước - trong và sau khi phát sinh dòng tiền, cho phép bạn hiểu gốc rễ của các chỉ số, là cơ sở để cải thiện hoạt động kinh doanh (nên giảm yếu tố nào, tăng yếu tố nào,...)

Đăng ký trải nghiệm miễn phí phần mềm tăng năng lực quản lý dòng tiền SlimCRM tại đây!

Giải đáp thắc mắc liên quan đến ROE là gì?

ROE và ROI có giống nhau không?

Đều là thước đo tỷ suất lợi nhuận, nhưng sự khác biệt giữa ROI và ROE là gì?

- ROE chuyên đánh giá hiệu quả sử dụng vốn chủ sở hữu của công ty. ROE cao cho thấy công ty biết "tạo ra lợi nhuận" từ vốn của các cổ đông. Tuy nhiên, ROE chỉ phản ánh tình hình "bên trong" công ty, không tính đến các khoản đầu tư bên ngoài

- ROI tập trung đo lợi nhuận từ một khoản đầu tư cụ thể. Giống như tính toán lãi suất tiết kiệm, ROI giúp bạn biết "được bao nhiêu" từ một khoản tiền bỏ ra. ROI linh hoạt hơn, có thể dùng đánh giá hiệu quả của nhiều thứ, từ dự án kinh doanh đến chiến dịch marketing.

ROE là gì trong chứng khoán?

Trong chứng khoán, ROE là một trong những yếu tố quan trọng nhất mà các nhà đầu tư sử dụng để đánh giá cổ phiếu của một công ty. ROE cao thường là dấu hiệu của một công ty có khả năng sinh lời tốt và có tiềm năng trả cổ tức cao cho các cổ đông. Tuy nhiên, nhà đầu tư cũng cần lưu ý rằng ROE cao không phải lúc nào cũng là dấu hiệu của một công ty tốt. ROE có thể bị ảnh hưởng bởi nhiều yếu tố khác nhau, chẳng hạn như lợi nhuận "ảo" hoặc nợ nần quá nhiều của công ty.

Để đánh giá ROE một cách chính xác, nhà đầu tư cần so sánh ROE của một công ty với ROE của các công ty cùng ngành. Ngoài ra, nhà đầu tư cũng cần xem xét các yếu tố khác như tỷ suất lợi nhuận trên doanh thu (ROS), tỷ suất lợi nhuận trên tổng tài sản (ROA) và tình hình tài chính của công ty.

Số nhân vốn chủ sở hữu EM là gì?

Số nhân vốn chủ sở hữu (Equity Multiplier) là một chỉ số tài chính được sử dụng để đo lường mức độ sử dụng đòn bẩy tài chính của một công ty. Số nhân vốn chủ sở hữu được tính bằng cách chia tổng tài sản của công ty cho vốn chủ sở hữu.

Ngành nào có ROE cao nhất?

Các ngành như Công nghệ, Dược phẩm, và Tài chính thường được biết đến với ROE cao. Ngược lại, các ngành như Xây dựng và Vận tải có thể có ROE thấp hơn do yếu tố vốn đầu tư lớn và biến động chi phí.

Cụ thể, theo thống kê của Bloomberg, các ngành có ROE cao nhất trong năm 2023 là:

- Tài chính: 22,8%

- Công nghệ: 19,9%

- Chăm sóc sức khỏe: 17,5%

- Bán lẻ: 15,5%

- Sản xuất: 14,5%

Hy vọng bài viết giúp bạn hiểu rõ khái niệm ROE là gì cùng ý nghĩa của chỉ số này trong báo cáo tài chính và đầu tư. Đừng quên theo dõi SlimCRM để cập nhật những thông tin mới nhất về tài chính và quản trị bạn nhé!