Trong kinh doanh, huy động vốn luôn là một thách thức. Nếu bạn đang vật lộn với vấn đề này, thì việc nắm vững một số chỉ số quan trọng và những yếu tố then chốt là điều cần thiết. Và một trong những yếu tố then chốt đó chính là hệ số đòn bẩy tài chính (leverage ratio).

Hãy cùng tìm hiểu các vấn đề cơ bản xoay quanh chỉ số tài chính này qua bài viết sau bạn nhé!

Leverage Ratio là gì?

Leverage Ratio hay chỉ số đòn bẩy là một trong nhiều công cụ đo lường tài chính dùng để phân tích cơ cấu nguồn vốn của một công ty. Nguồn vốn này có thể đến từ vốn chủ sở hữu (equity) hoặc nợ vay (debt) dưới dạng các khoản vay.

Leverage Ratio đóng vai trò quan trọng vì các công ty thường sử dụng cả vốn chủ sở hữu và nợ vay để tài trợ hoạt động kinh doanh. Việc biết được mức nợ của một công ty sẽ hữu ích trong việc đánh giá khả năng thanh toán các khoản nợ đến hạn của họ.

Tại sao Leverage Ratio lại quan trọng?

Công ty cần nguồn vốn để duy trì hoạt động, và nguồn vốn này thường đến từ hai nguồn chính: vốn chủ sở hữu (equity) và vốn vay (debt). Biết được mức độ nợ của doanh nghiệp giúp chúng ta đánh giá khả năng trả nợ của họ khi đến hạn.

Một số công thức leverage ratio phổ biến:

- Tỷ số Nợ trên Tổng tài sản (Debt-to-Asset Ratio): Công thức này tính tổng nợ của công ty ( ngắn hạn và dài hạn) chia cho tổng tài sản.

- Tỷ số Nợ trên Vốn chủ sở hữu (Debt-to-Equity Ratio): Công thức này tính tổng nợ của công ty chia cho vốn chủ sở hữu.

Đòn bẩy tài chính có thể là một con dao hai lưỡi. Mặc dù sử dụng nợ vay có thể giúp công ty tăng lợi nhuận nếu hoạt động kinh doanh hiệu quả, nhưng nợ quá nhiều cũng có thể khiến công ty gặp rủi ro nếu thua lỗ hoặc không kinh doanh hiệu quả.

Công thức tính Leverage Ratio

Có khá nhiều công thức tính Leverage Ratio khác nhau, dưới đây là một số cách tính phổ biến:

Tỷ số nợ trên vốn chủ sở hữu (D/E Ratio)

Có thể nói đây là chỉ số Leverage Ratio được biết đến rộng rãi nhất. Công thức tính tỷ lệ này như sau:

D/E Ratio = Tổng nợ/Vốn chủ sở hữu

Phân tích tỷ lệ D/E:

- Tỷ lệ Nợ trên Vốn chủ sở hữu cao: Thường cho thấy công ty đang tích cực sử dụng nợ để tài trợ cho tăng trưởng. Điều này có thể dẫn đến lợi nhuận biến động do chi phí lãi vay tăng thêm. Nếu chi phí lãi vay quá cao, khả năng vỡ nợ hoặc phá sản của công ty cũng có thể tăng.

- Mốc cảnh báo: Thông thường, tỷ lệ D/E lớn hơn 2.0 được coi là rủi ro. Tuy nhiên, ngưỡng này có thể thay đổi tùy theo ngành nghề. Các doanh nghiệp đòi hỏi chi phí đầu tư lớn như tiện ích và sản xuất thường cần vay nhiều hơn các công ty khác.

Số nhân vốn chủ sở hữu EM (Equity Multiplier)

Tương tự như tỷ lệ D/E, nhưng thay thế thành phần nợ ở tử số bằng tổng tài sản. Công thức tính hệ số nhân vốn chủ sở hữu (còn được biết là đòn bẩy tài chính - Financial Leverage Ratio) như sau:

EM= Tổng tài sản/Vốn chủ sở hữu

(Lưu ý: Tổng tài sản bằng tổng nợ cộng với tổng vốn chủ sở hữu)

Giả sử tổng tài sản của công ty X là 19,85 tỷ USD và vốn chủ sở hữu của cổ đông là 4,32 tỷ USD. Vậy Hệ số Nhân Vốn Chủ sở hữu của công ty sẽ là:

EM = 19,85 tỷ USD / 4,32 tỷ USD = 4.59

Mặc dù công thức không đề cập trực tiếp đến nợ, nhưng nó là một yếu tố nền tảng vì tổng tài sản bao gồm cả nợ. Phân tích Hệ số Nhân Vốn Chủ sở hữu:

Hệ số Nhân Vốn Chủ sở hữu cao: Cho biết tài sản chủ yếu được tài trợ bằng nợ hơn là vốn chủ sở hữu. Trong trường hợp của công ty X, với hệ số là 4.59, điều này có nghĩa là 15.53 tỷ USD tài sản của họ được tài trợ chủ yếu từ nguồn nợ.

Lưu ý: Hệ số Nhân Vốn Chủ sở hữu là một thành phần của phân tích DuPont để tính toán tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE).

Công thức phân tích DuPont:

ROE = Lợi nhuận ròng trên thu nhập * Vòng quay tài sản * Hệ số Nhân Vốn Chủ sở hữu

Trong đó:

- Lợi nhuận ròng trên doanh thu (Net Profit Margin)

- Vòng quay tài sản (AT)

- Hệ số Nhân Vốn Chủ sở hữu (EM)

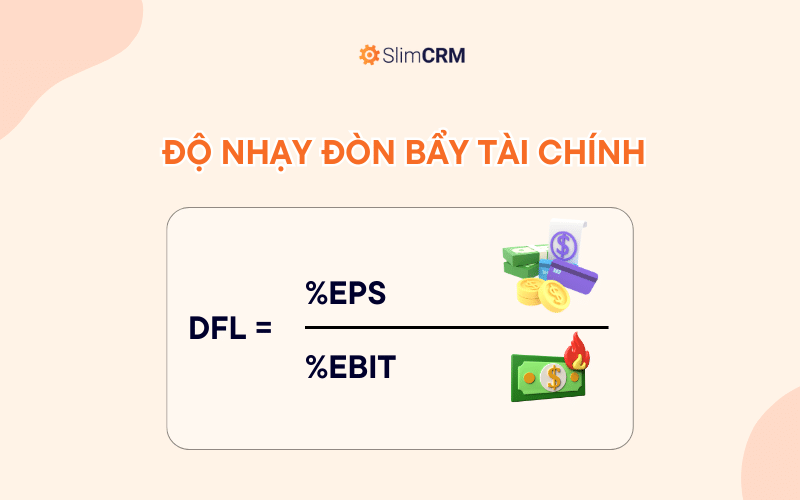

Độ nhạy của đòn bẩy tài chính (Degree of Financial Leverage - DFL)

DFL là một tỷ lệ đo lường mức độ biến động của lợi nhuận trên mỗi cổ phiếu (EPS) của một công ty khi lợi nhuận hoạt động (EBIT) thay đổi. Sự thay đổi này có thể do cơ cấu vốn của công ty biến động. Nói cách khác, DFL đo lường mức độ nhạy cảm của EPS đối với những biến động của EBIT.

Công thức tính DFL:

DFL = (% thay đổi của EPS) / (% thay đổi của EBIT)

Trong đó:

- EPS: Lợi nhuận trên mỗi cổ phiếu

- EBIT: Lợi nhuận trước thuế và lãi vay

Công thức DFL thay thế:

DFL = (EBIT - Lãi vay) / EBIT

DFL càng cao, mức độ biến động của EPS càng lớn. Điều này là do lãi vay thường là một khoản chi phí cố định. Khi sử dụng đòn bẩy tài chính (tức là vay nợ), lợi nhuận và EPS sẽ được khuếch đại. Đây là điều tốt khi lợi nhuận hoạt động tăng, nhưng có thể là vấn đề khi lợi nhuận hoạt động giảm.

Tham khảo các bảng phân tích tài chính doanh nghiệp tại đây!

Ví dụ về các chỉ số đòn bẩy

Ví dụ về leverage ratio khi đầu tư bất động sản

Giả sử bạn là một nhà đầu tư muốn mua nhà để cho thuê. Bạn chỉ cần bỏ ra 20% giá trị căn nhà (tiền vốn của bạn), 80% còn lại sẽ được vay ngân hàng (nợ vay). Sau đó, bạn cho thuê căn nhà và sử dụng tiền thuê nhà để trả gốc và lãi vay hàng tháng.

Trong trường hợp tiền thuê nhà đủ để trang trải các khoản vay, bạn đã tận dụng thành công đòn bẩy tài chính để gia tăng nguồn lực tài chính (sở hữu ngôi nhà) và có thêm thu nhập thụ động (tiền thuê nhà).

Như vậy, Leverage Ratio trong trường hợp này giúp:

- Gia tăng khả năng sở hữu tài sản (ngôi nhà) với số tiền bỏ ra ban đầu thấp (20%).

- Tạo ra dòng tiền thụ động (tiền thuê nhà) nếu hoạt động cho thuê hiệu quả.

Tuy nhiên, nhà đầu tư cũng cần lưu ý những rủi ro tiềm ẩn:

- Khó khăn trong việc tìm người thuê nhà: Nếu thị trường cho thuê ảm đạm, bạn có thể gặp khó khăn trong việc tìm người thuê nhà, dẫn đến tình trạng trống nhà và gián đoạn dòng tiền.

- Lãi suất vay biến động: Nếu lãi suất vay ngân hàng tăng cao, chi phí trả nợ cũng tăng lên, ảnh hưởng đến lợi nhuận thu được từ việc cho thuê.

Ví dụ về đòn bẩy tài chính trong hoạt động kinh doanh

Hãy tưởng tượng một công ty được thành lập với số vốn điều lệ là 5 triệu USD từ các nhà đầu tư. Đây là nguồn vốn đến từ chủ sở hữu mà công ty có thể sử dụng để hoạt động. Nếu công ty sử dụng phương thức tài trợ bằng nợ và vay thêm 20 triệu USD, thì hiện tại họ có 25 triệu USD để đầu tư vào hoạt động kinh doanh và có nhiều cơ hội hơn để gia tăng giá trị cho cổ đông. Tuy nhiên, tỷ lệ nợ trên vốn chủ sở hữu của công ty sẽ ở mức cao. Tùy thuộc vào ngành nghề và tỷ lệ trung bình của ngành, mức tỷ lệ này có thể được chấp nhận hoặc đáng lo ngại.

Những cách sử dụng đòn bẩy tài chính như vậy diễn ra thường xuyên tại các công ty lớn. Ví dụ, Apple (AAPL) đã phát hành 4,7 tỷ USD trái phiếu xanh (Green Bonds) lần thứ ba vào tháng 3 năm 2022.

Bằng cách sử dụng nguồn vốn vay nợ, Apple có thể mở rộng sản xuất ít carbon và tạo ra các cơ hội tái chế trong khi vẫn sử dụng nhôm không phát thải carbon. Chiến lược đòn bẩy kiểu này có thể hiệu quả khi doanh thu tạo ra lớn hơn khoản nợ phát sinh từ việc phát hành trái phiếu.

Ý nghĩa của Leverage Ratio

Thông thường, hệ số đòn bẩy đánh giá khả năng của một công ty đáp ứng các nghĩa vụ tài chính. Nợ quá cao có thể gây rủi ro cho cả công ty và nhà đầu tư của họ. Tuy nhiên, nếu hoạt động kinh doanh của công ty tạo ra lợi nhuận cao hơn lãi suất vay, thì khoản nợ đó có thể thúc đẩy tăng trưởng.

Nợ quá nhiều có thể dẫn đến việc xếp hạng tín dụng giảm hoặc tệ hơn. Mặt khác, nợ quá ít cũng có thể đặt ra nghi vấn. Việc không muốn hoặc không thể vay tiền có thể cho thấy lợi nhuận hoạt động của công ty đang eo hẹp.

Leverage Ratio cũng có thể dùng để đo lường cơ cấu chi phí hoạt động của một công ty, từ đó dự đoán tác động của biến động sản lượng lên thu nhập hoạt động. Chi phí hoạt động gồm hai loại chính: chi phí cố định và chi phí biến đổi. Tỷ lệ giữa hai loại chi phí này sẽ khác nhau tùy thuộc vào từng công ty và ngành nghề.

Hệ số đòn bẩy bao nhiêu là hợp lý?

Tỷ lệ Nợ trên Vốn chủ sở hữu lớn hơn 1 thường cho thấy công ty đang vay nhiều hơn để tài trợ hoạt động thay vì huy động vốn từ cổ đông. Mặc dù điều này không nhất thiết là xấu, nhưng công ty có thể sẽ đối mặt với rủi ro cao hơn do các khoản nợ khó linh hoạt.

Không có một mức tỷ lệ nợ trên vốn chủ sở hữu lý tưởng chung cho tất cả các công ty. Để đánh giá mức độ đòn bẩy tài chính an toàn của một công ty, cần thiết phải so sánh:

- Với các công ty cùng ngành: Xem xét tỷ lệ Nợ trên Vốn chủ sở hữu trung bình của các đối thủ cạnh tranh trong cùng lĩnh vực.

- Với lịch sử tài chính của chính công ty: Phân tích xu hướng thay đổi của tỷ lệ Nợ trên Vốn chủ sở hữu của công ty trong những năm trước đó.

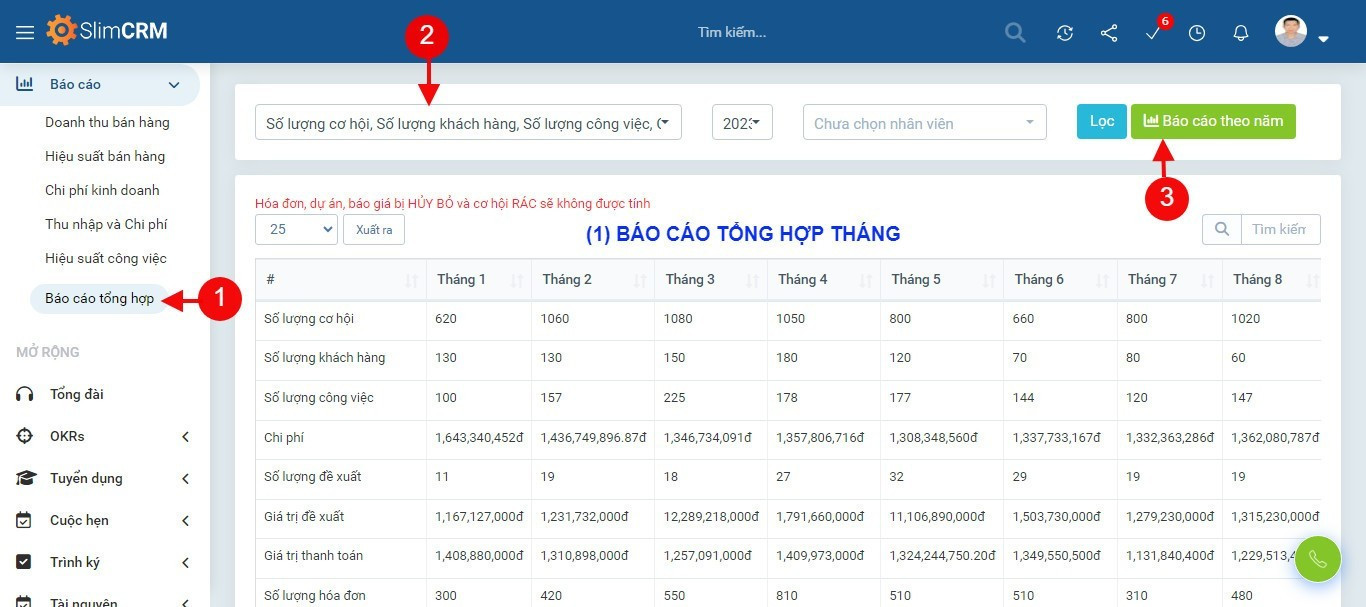

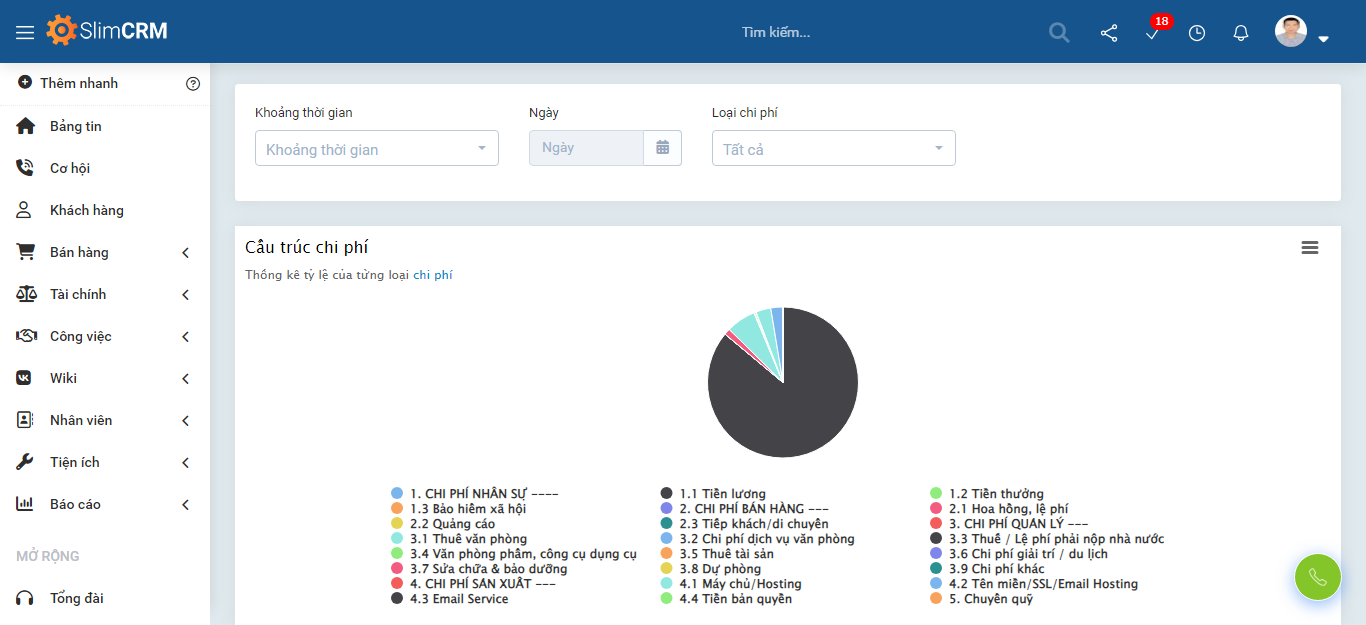

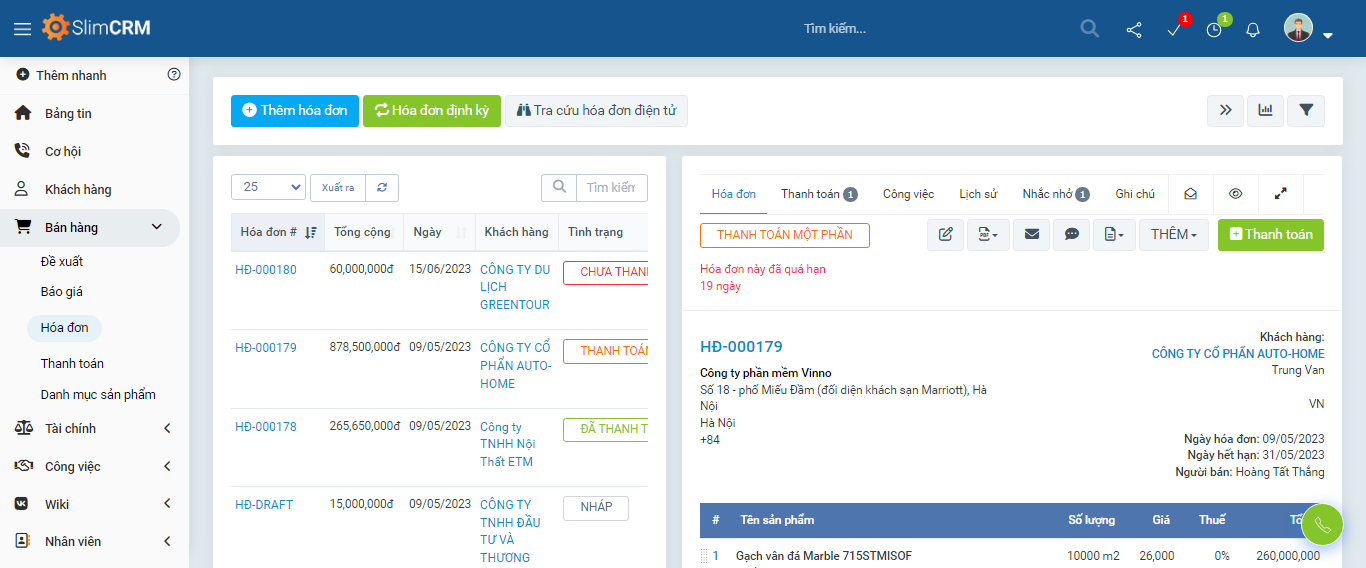

SlimCRM - phần mềm quản lý tài chính tinh gọn cho doanh nghiệp nhỏ và vừa

SlimCRM là phần mềm quản lý tài chính được thiết kế riêng cho nhu cầu của doanh nghiệp nhỏ và vừa. Với giao diện trực quan, dễ sử dụng, SlimCRM giúp bạn:

- Quản lý tập trung các khoản thu, chi

- Theo dõi tình hình tài chính theo thời gian thực

- Lập báo cáo tài chính nhanh chóng, chính xác

- Tự động hóa các công việc thủ công

Vì sao nên chọn SlimCRM?

- Tinh gọn và dễ sử dụng: SlimCRM được thiết kế với giao diện trực quan, dễ sử dụng, ngay cả với những người không có chuyên môn về tài chính.

- Tiết kiệm chi phí: phần mềm giúp bạn tối ưu hóa hiệu quả hoạt động, tiết kiệm thời gian và chi phí cho doanh nghiệp.

- An toàn và bảo mật: SlimCRM sử dụng hệ thống bảo mật tiên tiến để đảm bảo an toàn cho dữ liệu tài chính của bạn.

Đăng ký dùng thử miễn phí để trải nghiệm đầy đủ tính năng từ SlimCRM.

Tóm lại, việc sử dụng Financial Leverage Ratio hiệu quả có thể giúp doanh nghiệp tăng trưởng nhanh chóng và gia tăng giá trị cho cổ đông. Tuy nhiên, doanh nghiệp cần sử dụng công cụ này một cách thận trọng để tránh những rủi ro tiềm ẩn.

Tham khảo: https://www.investopedia.com/terms/l/leverage.asp